Immer mehr Privatpersonen interessieren sich für die Finanzwelt und würden gerne mit dem Traden beginnen. Doch der Einstieg in den Handel mit Finanzprodukten kann auf den ersten Blick kompliziert und unzugänglich erscheinen. Die Vielzahl verschiedener Assets, Broker, Trading Strategien und Regulierungen sind zunächst überwältigend und kann Neugierige abschrecken.

Daher haben wir für Sie einen umfassenden Trading Ratgeber für die Schweiz zusammengestellt, in dem wir die wichtigsten Fragen beantworten. Hier erfahren Sie worum es sich beim Trading genau handelt, welche Finanzprodukte in der Schweiz gehandelt werden können, welche Regulierungen es in der Schweiz bezüglich des Tradings gibt und vieles mehr.

Was ist die Definition vom Trading?

Unter Trading versteht man den Kauf und Verkauf von Finanzinstrumenten mit dem Ziel, von den Preisveränderungen des Marktes zu profitieren. Dazu zählen beispielsweise der Handel mit Aktien, Anleihen, Devisen, ETFs, Rohstoffen oder Derivaten, die an Handelsbörsen gekauft bzw. verkauft werden können. Sowohl private Investoren als auch Unternehmen können den Wertpapierhandel einsetzen, um ihr Vermögen vor Inflation zu schützen und höhere Gewinne zu verbuchen.

Dazu gibt es verschiedene Arten des Tradings, die sich in Bezug auf die Dauer sowie die Häufigkeit von Geschäften unterscheiden. So werden Positionen beim langfristigen Trading über einen Zeitraum von Monaten oder sogar Jahren gehalten, während Swing Trader Wertpapiere in der Regel bereits nach einigen Tagen bzw. Wochen wieder verkaufen. Bei dem sogenannten Daytrading werden die zuvor eröffneten Positionen sogar noch am selben Tag wieder geschlossen, wodurch es sich um eine äußerst kurzfristige Handelsstrategie handelt.

Da mit Geschäften auf dem Finanzmarkt auch immer ein gewisses Verlustrisiko einhergeht, ist es unerlässlich, sich zunächst gründlich über die verschiedenen Investitionsmöglichkeiten zu informieren und mit kleineren Geldmengen erste Erfahrungen zu sammeln. Insbesondere für Anfänger kann es sich außerdem auszahlen, in ein ausführliches Investment Coaching zu investieren, um die wichtigsten Trading Grundlagen zu erlernen und von den Tipps der Experten zu profitieren.

Ist Trading in der Schweiz legal?

Immer wieder machen Gerüchte die Runde, dass Trading bzw. bestimmte Arten des Investments in der Schweiz verboten seien. Insbesondere in Bezug auf Binäre Optionen und das kurzfristige Daytrading sind viele Investoren davon überzeugt, dass es sich in der Schweiz dabei um illegale Geschäfte handle. Tatsächlich gibt es in der Schweiz keine Gesetzgebung, die das Trading an sich als illegal erklärt. Es wird als legitime Form der Anlage anerkannt und es existieren zahlreiche regulierte Broker, die den Handel mit verschiedenen Assets ermöglichen.

Allerdings gibt es in der Schweiz durchaus umfangreiche Bestimmungen und Gesetze, die das Trading regulieren. Als Händler sollten Sie mit diesen Regulierungen vertraut sein und sicherstellen, dass Ihre Geschäfte stets regelkonform ablaufen.

Was ist ein Trader überhaupt?

Bei Tradern bzw. Investoren handelt es sich also um Personen, die Geld in Finanzprodukte wie Aktien, Anleihen, Immobilien oder Fonds investieren, um von Kursveränderungen zu profitieren und so ihr Vermögen aufzubauen. Wie oben bereits angeschnitten, stehen Tradern zur Verwirklichung dieses Ziels verschiedene Assets sowie Handelsstrategien zur Verfügung.

Je nach Investmentstrategie, Zeithorizont der Geschäfte und Finanzprodukten erledigen die meisten Investoren verschiedene Aufgaben im Bereich der Depotverwaltung und Recherche. So verbringen die meisten Investoren viel Zeit mit der Suche nach vielversprechenden Investmentmöglichkeiten.

Dabei kann beispielsweise die Analyse von Unternehmensberichten sowie das Verfolgen der aktuellen Börsennachrichten helfen. Um die zukünftige Entwicklung eines Unternehmens einschätzen zu können, ist es außerdem notwendig, relevante Finanzdaten zu sammeln und genau zu analysieren. Dazu stützen sich Investoren beispielsweise auf Finanzberichte, Gewinn- und Verlustrechnungen und Cashflows, die Aufschluss über zukünftige Kursentwicklungen geben können.

Auch das Verwalten von Vermögenswerten, in die bereits investiert wurde, zählt zu den Aufgaben eines Traders. Statt nach Eröffnung einer Position einfach auf hohe Renditen zu hoffen, beobachten erfahrene Händler stets die aktuellen Marktentwicklungen und passen ihre Portfolios gegebenenfalls an.

Welche Märkte kann ich als Schweizer traden und lernen?

Investoren können sich für ihre Geschäfte zwischen einer Vielzahl verschiedener Finanzmärkte entscheiden, die es ihnen erlauben, Vermögenswerte zu erwerben bzw. zu verkaufen. Je nach individueller Trading Strategie, Standort und Assetklasse bieten sich dabei unterschiedliche Optionen an.

Als Schweizer haben Sie dabei allerdings nicht nur die Gelegenheit, auf inländischen Börsenplätzen zu investieren. Auch internationale Finanzmärkte stehen Ihnen für diverse Investitionen zur Verfügung und können rentable Möglichkeiten darstellen. Dazu zählen in etwa Aktienmärkte wie der New York Stock Exchange (NYSE), Devisenmärkte wie der Forex Markt und Rohstoffmärkte wie der Goldmarkt.

Schweizer Märkte:

Auch innerhalb der Ländergrenzen der Schweiz finden sich einige bewährte Finanzmärkte, auf denen Sie Wertpapiere handeln können. Bei SIX Swiss Exchange handelt es sich um den bekanntesten Börsenplatz der Schweiz, der es Händlern unter anderem ermöglicht in Aktien, Anleihen und Fonds zu investieren. Des Weiteren kommt eine Investition in den Schweizer Geldmarkt, den Schweizer Devisenmarkt, den Schweizer Rohstoffmarkt oder den Schweizer Immobilienmarkt infrage.

Insbesondere noch unerfahrene Trader sollten sich darüber bewusst sein, dass die Wahl des richtigen Börsenplatzes eine wichtige Voraussetzung für den erfolgreichen Handel darstellt. Daher sollten Sie sich zunächst genauer über die einzelnen Finanzmärkte informieren und abwägen, welcher Ihren Trading Bedürfnissen entspricht.

Welche Assets können Schweizer Trader traden?

Auf den Börsenplätzen besteht die Möglichkeit, mit einer Vielzahl verschiedener Finanzprodukte, sogenannter Assets, zu handeln. Hier finden Sie eine Liste der gängigsten gehandelten Assets auf den Finanzmärkten.

- Aktien

- Anleihen

- Fonds

- Kryptowährungen

- Derivate

- Devisen

- Rohstoffe (Öl, Gold, Agrarprodukte)

- Immobilien

Was für Schweizerische Finanzmärkte gibt es?

Trotz ihrer vergleichsweise kleinen Größe handelt es sich bei der Schweiz um eine starke Finanzindustrie und die Heimat einiger der weltweit wichtigsten Finanzmärkte. Im Folgenden erfahren Sie, welche Finanzmärkte es in der Schweiz gibt und wie sie funktionieren.

Devisenmarkt:

Der Devisenmarkt bzw. Forex Markt zählt zu den größten und liquidesten Finanzmärkten und auch Schweizer Franken werden auf dem Währungsmarkt viel nachgefragt. Der Forex Markt erlaubt es Investoren, eine Vielfalt von Devisen (Währungen) zu handeln und erfreut sich insbesondere bei Tradern in internationalen Märkten großer Beliebtheit.

Aktienmarkt:

Der Schweizer Aktienmarkt ist auch als Swiss Exchange bekannt und gilt als einer der einflussreichsten Aktienmärkte Europas. Er ermöglicht es Händlern, Aktien verschiedenster Branchen und Unternehmen zu traden und ist speziell für Investoren interessant, die in Schweizer Unternehmen investieren wollen.

Immobilienmarkt:

Auch der Immobilienmarkt der Schweiz stellt eine attraktive Investmentmöglichkeit dar. Aufgrund des hohen Lebensstandards sowie zahlreicher Touristen ist der Besitz von Immobilien ein lukrativer Weg, um sich in der Schweiz ein zusätzliches Einkommen aufzubauen.

Kryptowährungen:

Auch für Kryptohändler stellt die Schweiz attraktive Möglichkeiten bereit. Es gibt eine Vielzahl verschiedener Kryptounternehmen und Kryptobroker können ohne Einschränkungen genutzt werden. Im Gegensatz zu anderen Ländern ist die Rechtslage auch relativ fortgeschritten und eindeutig, wodurch Händler vor Betrugsmaschen geschützt werden.

Edelmetallmarkt:

Einige der weltweit renommiertesten Edelmetallraffinerien operieren in der Schweiz, was sich positiv auf den Edelmetallmarkt des Landes auswirkt. Die Nachfrage nach Edelmetallen wie Gold, Silber oder Platin ist in der Schweiz für gewöhnlich sehr hoch, weswegen der Edelmetallmarkt eine lukrative Investmentchance darstellen kann.

Was sind die wichtigsten Begriffe im Trading?

Insbesondere für Neueinsteiger kann es zunächst schwierig sein, sich in der Finanzwelt zurechtzufinden. Vor allem die zahlreichen Fachbegriffe und Fremdwörter bereiten Anfängern häufig Schwierigkeiten und können abschreckend wirken. Dabei ist die Sprache der Finanzwelt – sobald man sie einmal verstanden hat – gar nicht so kompliziert. Wir haben für Sie eine Liste mit den wichtigsten Trading Begriffen und einer Beschreibung zusammengestellt.

Anlageklassen:

Unter Anlageklassen versteht man verschiedene Investmentkategorien, in die Händler investieren können und die sich in Bezug auf ihre Eigenschaften, Risiken und Chancen unterscheiden. Zu den beliebtesten Anlageklassen zählen beispielsweise Aktien, Anleihen, Devisen, Derivate, Kryptowährungen, etc.

Börse:

Die Börse ist ein organisierter Markt, auf dem diverse Finanzinstrumente gehandelt werden können. Sie dient als Plattform für den Austausch zwischen potenziellen Käufern und Verkäufern, auf der sie Preise verhandeln und Geschäfte abschließen können.

Forex:

Der Forex Markt wird auch als Devisenmarkt bezeichnet und ist ein globaler Markt für den Handel mit diversen Währungen. Er stellt den weltweit größten Finanzmarkt dar und wird vor allem von Banken und Finanzinstituten genutzt, jedoch können auch private Händler am Forex arbeiten. Zu den am häufigsten gehandelten Währungen auf dem Forex Markt gehören der US-Dollar, der Euro, das britische Pfund und der Yen.

Geldkurs:

Der Geldkurs bzw. Ask Preis einer Währung gibt an, zu welchem Preis ein Händler bereit ist, eine Währung zu verkaufen. Der Briefkurs bzw. Bid Preis einer Währung hingegen gibt an, zu welchem Preis ein Händler die Währung derzeit ankauft. Da Investoren Gewinn erzielen möchten, liegt der Geldkurs in der Regel über dem Briefkurs. Der Unterschied zwischen Geldkurs und Briefkurs wird auch “Spread” genannt und stellt die Transaktionsgebühr dar.

Liquidität:

Der Begriff Liquidität beschreibt die Fähigkeit eines Finanzinstruments, schnell in Geld umgewandelt werden zu können. Dies ist wünschenswert, damit zwischen Ankauf und Verkauf aufgrund von Kursschwankungen zu keinem Wertverlust kommt. Ein Investment ist liquide, wenn es sich rasch verkaufen lässt, da es genügend Marktteilnehmer gibt, die bereit sind den geforderten Preis zu bezahlen.

Position:

Im Trading bezeichnet eine “Position” eine auf dem Markt platzierte, offene Order. Nach dem Öffnen einer Position bleibt die Order so lange bestehen, bis sie von dem Händler oder einer ausgelösten Order geschlossen wird.

Rendite:

Die sogenannte Rendite ist der Ertrag, der aus einer Investition gewonnen wird. Sie setzt sich in der Regel aus Zinsen oder Dividenden zusammen und kann auf verschiedene Wege berechnet werden.

Trend:

Der Trend beschreibt im Trading die Richtung, in die sich der Kurs zu einem bestimmten Zeitpunkt entwickelt. Er stellt die Grundlage für eine Vielzahl verschiedener Trading Strategien dar und wird von den meisten Investoren genau beobachtet, um zukünftige Investmentchancen frühzeitig zu erkennen.

Volatilität:

Anhand der Volatilität eines Assets lässt sich erkennen, wie häufig der Vermögenswert Kursschwankungen unterliegt und wie stark diese ausfallen. Während ein volatiler Kurs regelmäßig schwankt und nur schwer eingeschätzt werden kann, bieten weniger volatile Märkte ein geringeres Risiko.

Was sind die Vor- und Nachteile vom selbstständigen Trading?

Nun sind wir bereits darauf eingegangen, worum es sich bei Trading handelt, welche Aufgaben ein Trader übernimmt und was die gängigsten Trading Begriffe bedeuten. Doch lohnt sich das Trading für selbstständige Investoren? Oder überwiegen die Nachteile schlussendlich doch die Vorteile? Wir haben die wichtigsten Vor- und Nachteile des selbstständigen Tradings in der Schweiz für Sie zusammengefasst.

| Vorteile: | Nachteile: |

|---|---|

| Hohe Flexibilität | Hohe Verlustmöglichkeiten |

| Hohes Gewinnpotential | Emotionaler Druck entsteht |

| Spannende Lernmöglichkeiten | Ein langer Lernzyklus ist möglich |

| Nicht körperlich anstrengend | |

| Je nach Strategie, wenig Zeitaufwand | |

Vorteile:

- Zu den wichtigsten Vorteilen des Tradings als selbstständiger Beruf zählt sicherlich die große Flexibilität, die der Wertpapierhandel mit sich bringt. Ein Großteil der selbstständigen Trader hat die Freiheit, die eigenen Arbeitszeiten sowie den Standort frei zu bestimmen. Damit handelt es sich um einen äußerst flexiblen Beruf, der sich verschiedenen Lebensmodellen problemlos anpassen kann.

- Auch das potenziell hohe Gewinnpotenzial stellt einen großen Vorteil des selbstständigen Investments dar. Wenn es Investoren gelingt, sich in der Finanzwelt durchzusetzen, verdienen sie in der Regel überdurchschnittlich viel Geld und das Limit nach oben ist nahezu unbegrenzt.

- Letztlich berichten zahlreiche Investoren, dass sie das Investieren nicht nur als Beruf, sondern auch als spannende Lernmöglichkeit betrachten. Immerhin erfordert Erfolg an der Börse ein ständiges Lernen und Anpassen an die aktuelle Marktsituation, sodass nie Langeweile aufkommt.

Nachteile:

- Als wohl größter Nachteil des selbstständigen Tradings gilt das große Risiko, das mit dem Wertpapierhandel verbunden ist. Insbesondere bei Neueinsteigern kommt es häufiger vor, dass eine falsche Einschätzung der Marktsituation zu großen Verlusten führt. Daher ist es notwendig, sich zunächst genau zu informieren und gutes Risikomanagement zu betreiben.

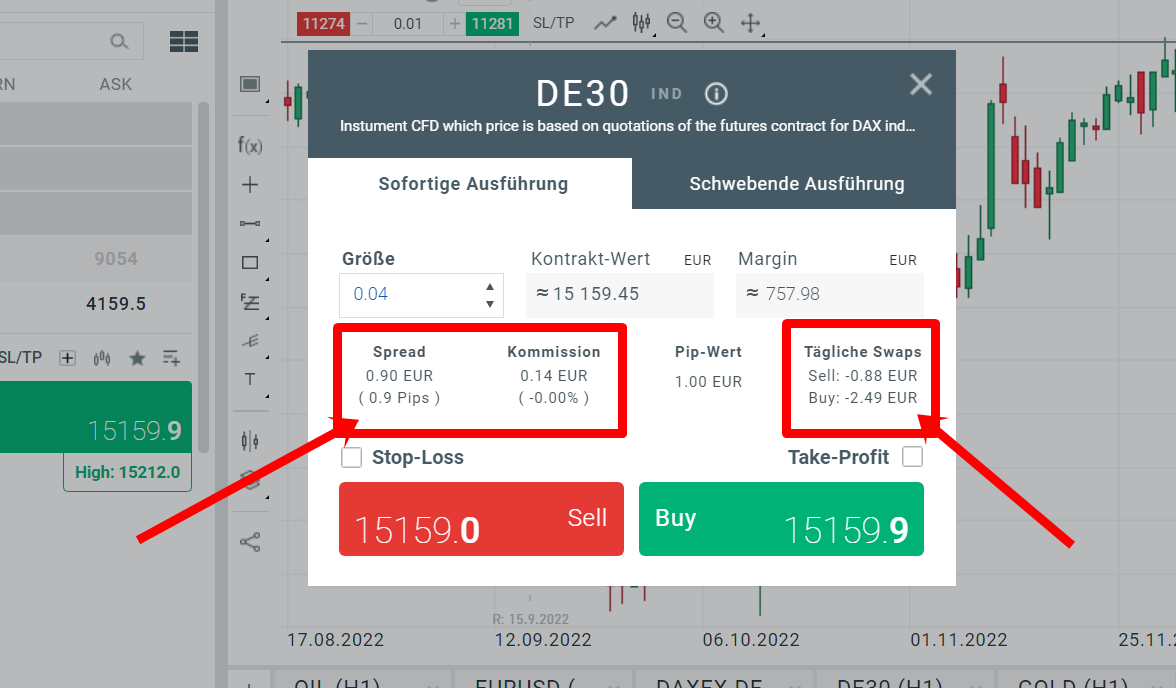

- Ein Nachteil des Tradings, der gerade für Anfänger oftmals eine Hürde darstellt, sind die relativ hohen Ausgaben und das benötigte Startkapital. Denn Investoren müssen häufig viele verschiedenen Gebühren und Abgaben bezahlen, die Gewinne schmälern können. Dazu gehören zum Beispiel Maklergebühren, Spreads, Steuern und Übernachtungskosten.

- Letztlich sollten auch der Zeitaufwand für das Trading und damit einhergehender Stress nicht unterschätzt werden. Da Investoren stets auf dem neuesten Stand sein müssen, überprüfen sie Marktbewegungen regelmäßig und passen das eigene Portfolio entsprechend an. So kommt es durchaus dazu, dass manch selbstständiger Investor am Tag länger arbeitet als Angestellte.

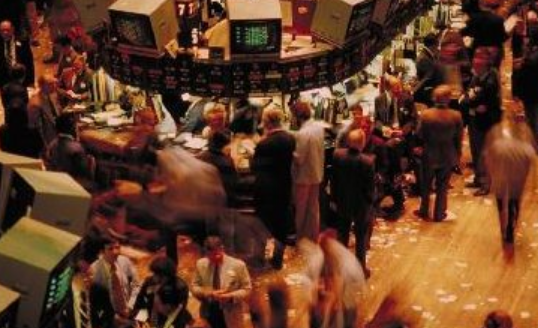

Wie entstehen Kurse (Preise) an der Börse?

Um erfolgreich auf der Börse handeln zu können, ist es unerlässlich zu verstehen, wie die aktuellen Kurspreise entstehen und welche Faktoren sie beeinflussen.

In erster Linie bestimmen den Preis – wie in der Wirtschaft so oft – Angebot und Nachfrage.

Je mehr Menschen sich für eine Aktie interessieren und bereit sind, diese zu erwerben, desto höher steigt der Preis. Sind hingegen mehr Händler bereit eine Aktie zu verkaufen, als es Kaufinteressenten gibt, so sinkt der Preis entsprechend.

Wie hoch das Angebot bzw. die Nachfrage ausfällt, wird wiederum von zahlreichen verschiedenen Faktoren beeinflusst. So spielt in etwa die finanzielle Leistungsfähigkeit des Unternehmens eine entscheidende Rolle. Erzielt das Unternehmen über einen längeren Zeitraum hinweg Gewinne, so wirkt sich das tendenziell positiv auf den Kurspreis der Aktie aus. Doch auch Faktoren wie die Wirtschaftslage, die aktuelle politische Situation eines Landes und Marktspekulationen können die Kursentwicklung nachhaltig beeinflussen.

Mit welchen Finanzprodukten sollte man das Trading beginnen?

Bei der großen Anzahl verschiedener Anlageklassen und Finanzprodukte ist es nicht immer ersichtlich, in welche sich ein Investment später auszahlen könnte. Daher werden wir im Folgenden einige anfängertaugliche Optionen zusammentragen und näher auf ihre jeweiligen Vorteile eingehen.

Aktien:

Das Investieren in Aktien sowie Aktienfonds gilt in der Finanzwelt als eine der beliebtesten Anlagemöglichkeiten, die sich auch für weniger erfahrene Trader eignet. Sie erlauben es Händler, an der Wertentwicklung eines Unternehmens teilzunehmen und eventuell hohe Renditen einzufahren. Für Anfänger bietet sich aufgrund des niedrigen Risikos, insbesondere ein Investment in bereits etablierte Unternehmen mit steigenden Kurswerten an.

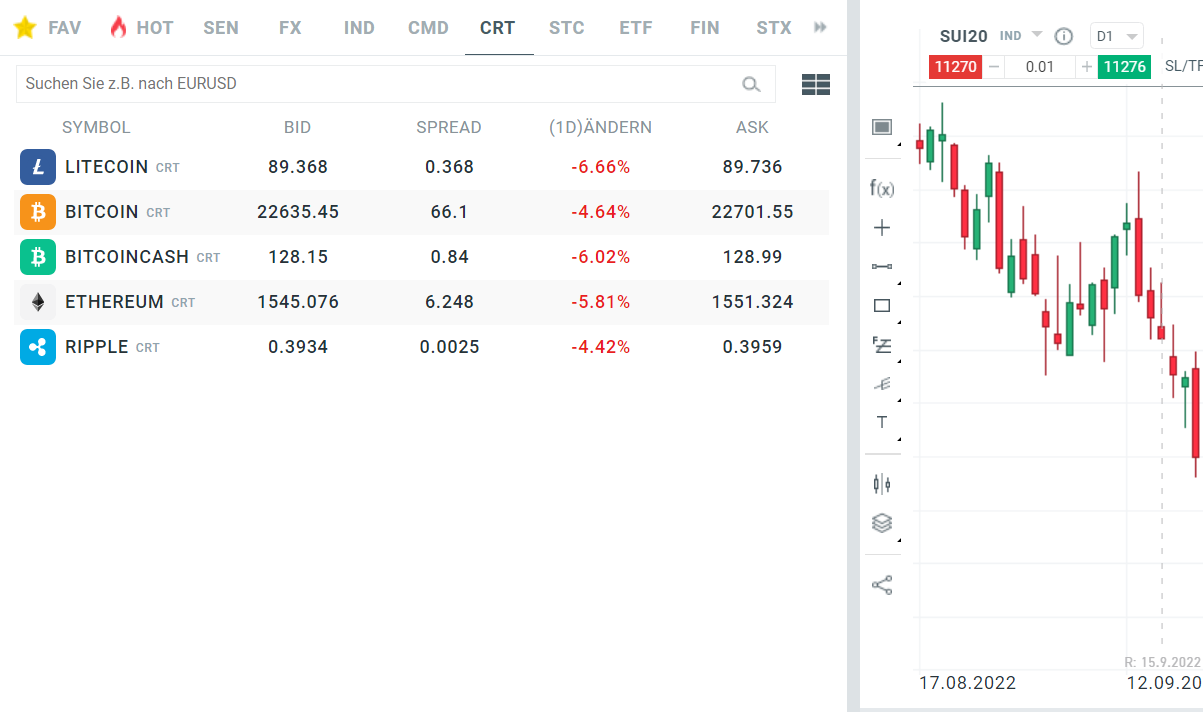

Kryptowährungen:

Bei Kryptowährungen handelt es sich zumeist um eine relativ volatile Anlageklasse, da die Kurspreise stark von Spekulationen und Schlagzeilen abhängig sein können. Außerdem besteht ein erhöhtes Risiko für Betrug und Sicherheitsbedrohungen, da die Anlageklasse noch relativ jung und wenig reguliert ist. Das muss jedoch nicht bedeuten, dass Kryptowährungen für Anfänger völlig ungeeignet sind.

Wenn Sie sich zunächst umfangreich informieren und bereit sind, ein gewisses Risiko einzugehen, könnten Kryptowährungen eine lukrative Investmentchance darstellen. Es empfiehlt sich allerdings, nur einen geringen Teil ihres Portfolios auf Kryptowährungen zu stützen, um das Risiko möglichst gering zu halten.

Lesen Sie hier unseren Beitrag bei dem wir zeigen, wie man Kryptos in der Schweiz kauft und tradet.

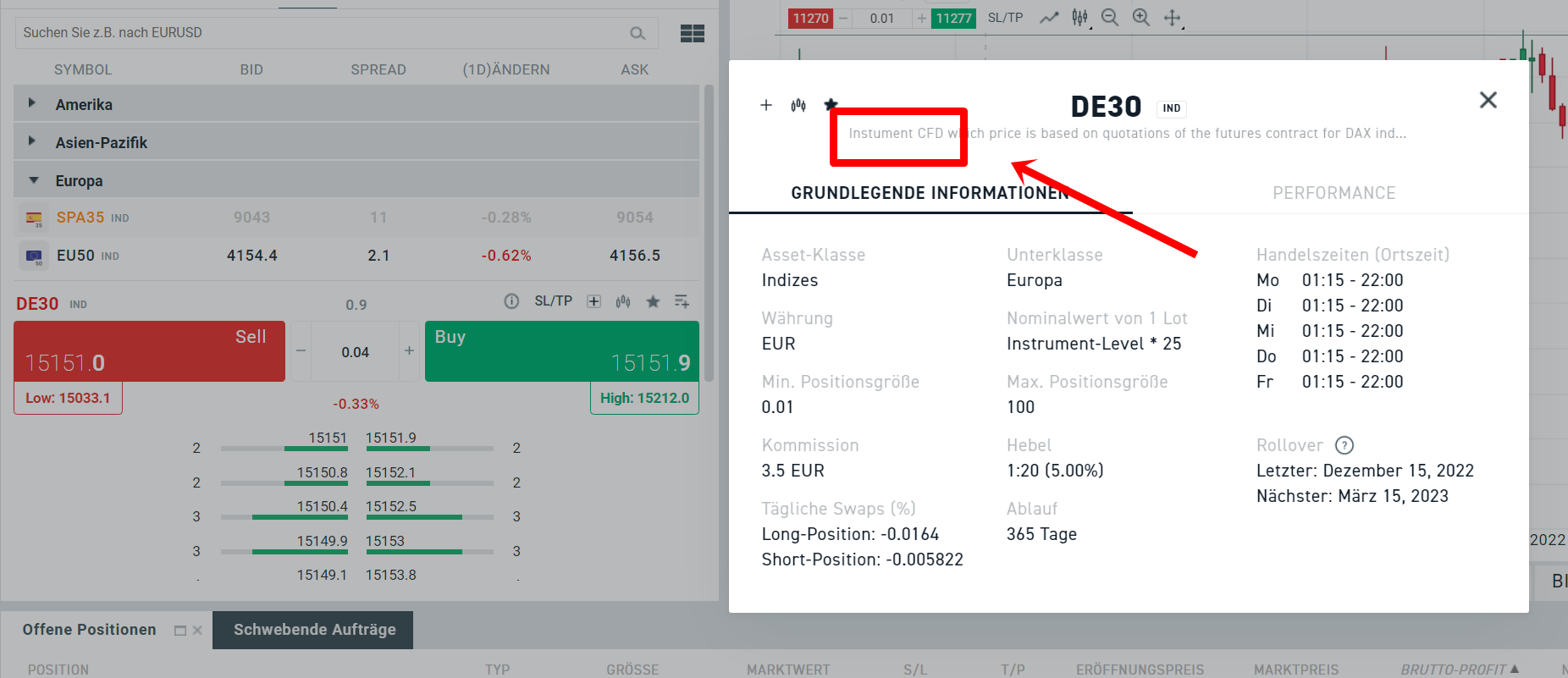

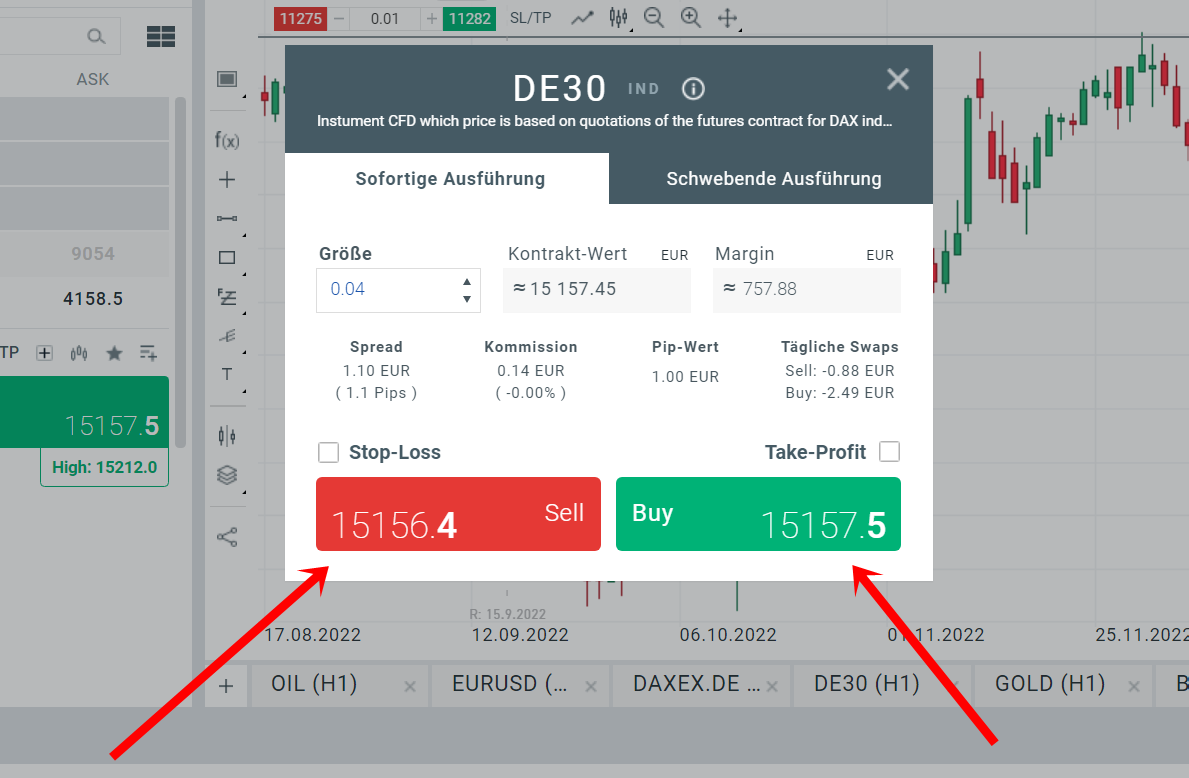

Contract for Difference (CFD):

Bei den sogenannten CFDs handelt es sich um eine Art Finanzderivat, bei dem Händler von den Preisbewegungen bestimmter Anlageklassen profitieren können, ohne diese tatsächlich zu besitzen. Stattdessen spekulieren Trader auf einen Preisanstieg bzw. -rückgang und erhalten für eine zutreffende Einschätzung einen entsprechenden Gewinn.

Obwohl es sich bei CFDs tendenziell um ein recht spekulatives Anlageprodukt handelt, das mit hohen Risiken verbunden sein kann, erfreut es sich bei Investoren großer Beliebtheit. Sie können sich unter den richtigen Umständen durchaus auch für Neueinsteiger handeln, da der Abschluss der Wetten relativ unkompliziert ist und bei zahlreichen Brokern durchgeführt werden kann. Allerdings sollten Sie sich zunächst ausreichend über den CFD Handel sowie den entsprechenden Kurs informieren und lediglich kleine Geldsummen investieren.

Welche Software und Broker eigenen sich zum Traden lernen in der Schweiz?

Um das Trading zu erlernen und Ihre ersten Trades abzuwickeln, stehen Ihnen diverse Finanzsoftwares und Trading Broker zur Verfügung. Wir teilen unsere Favoriten mit Ihnen:

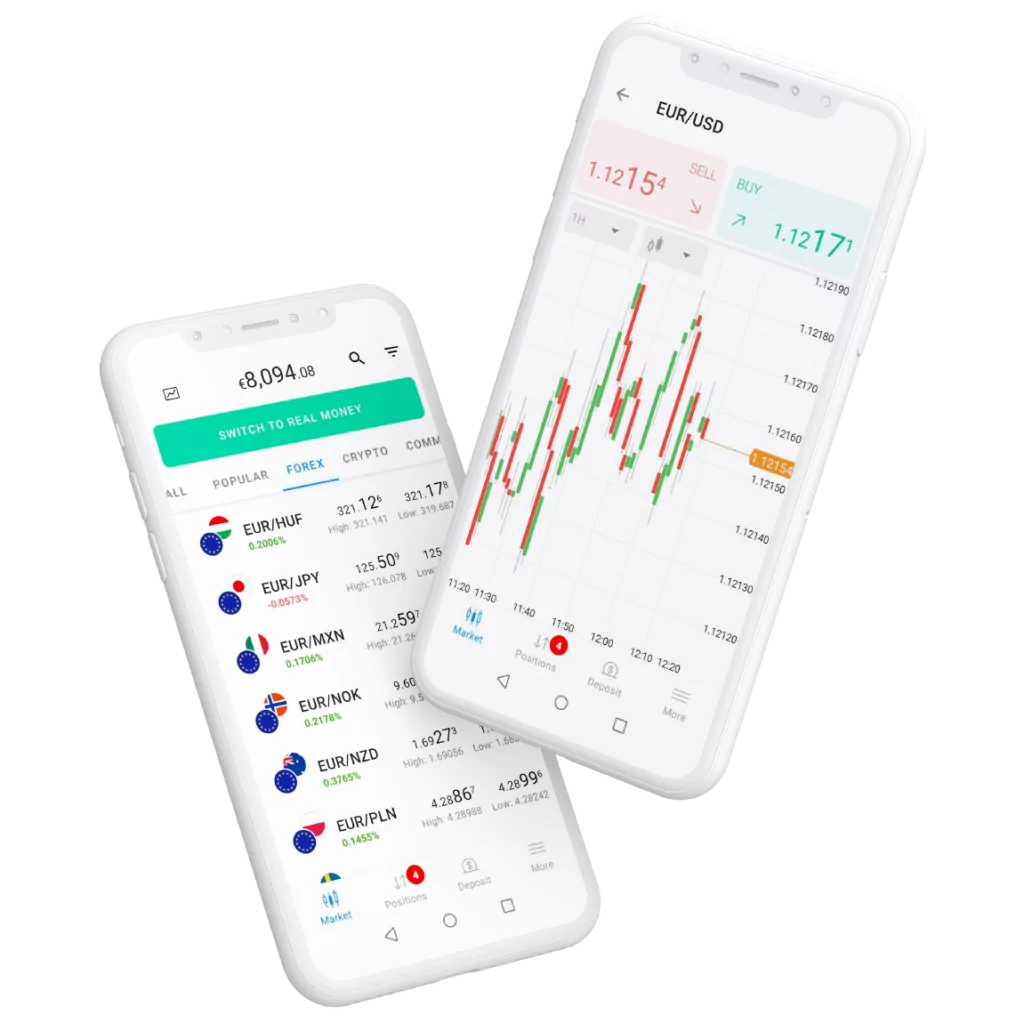

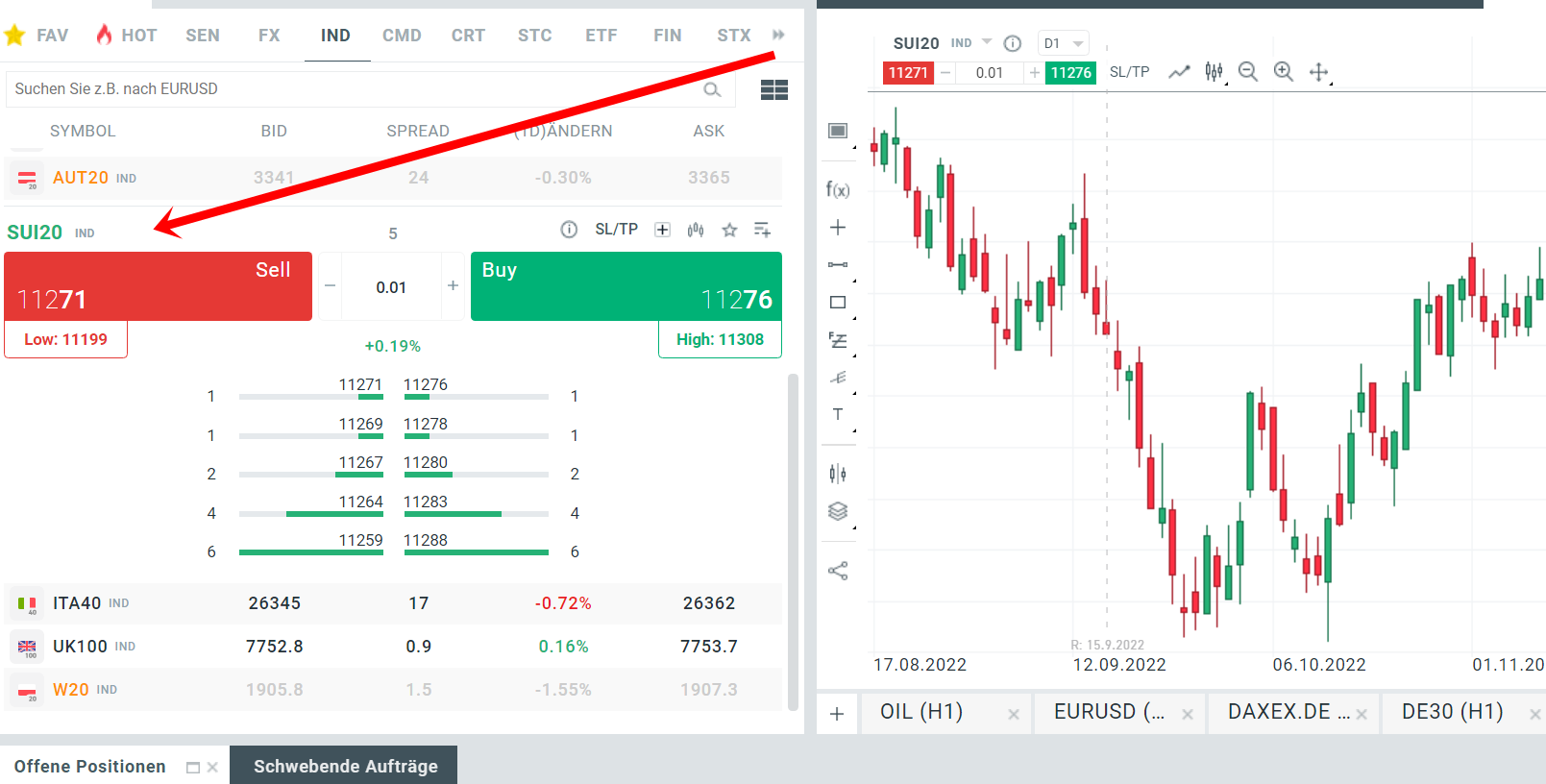

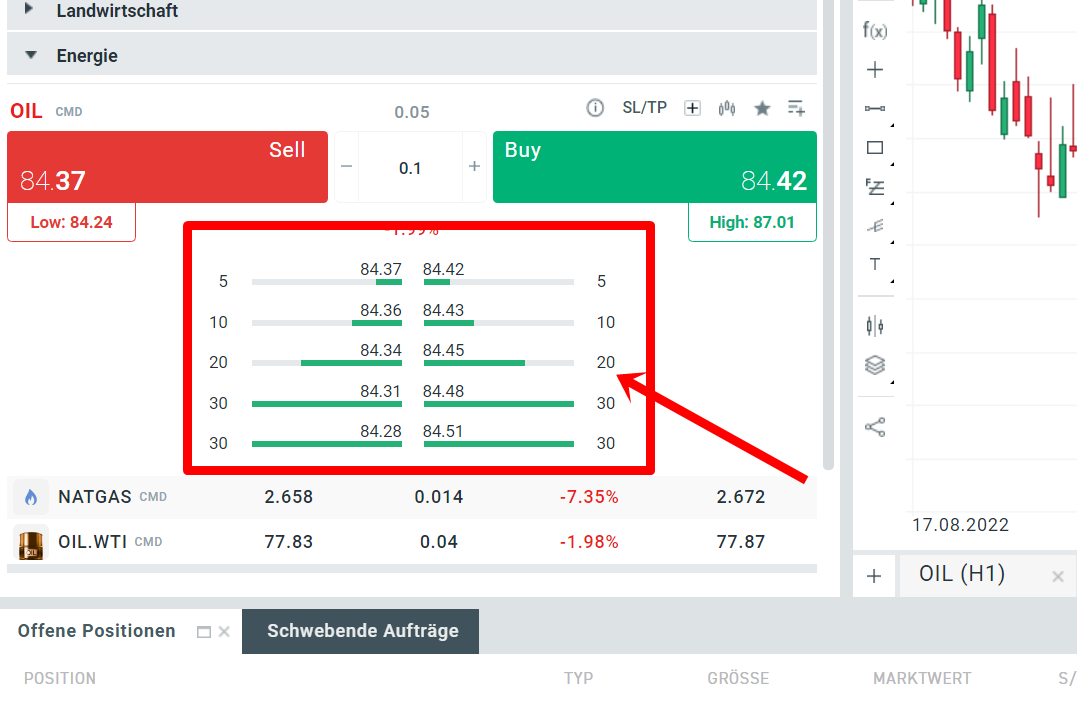

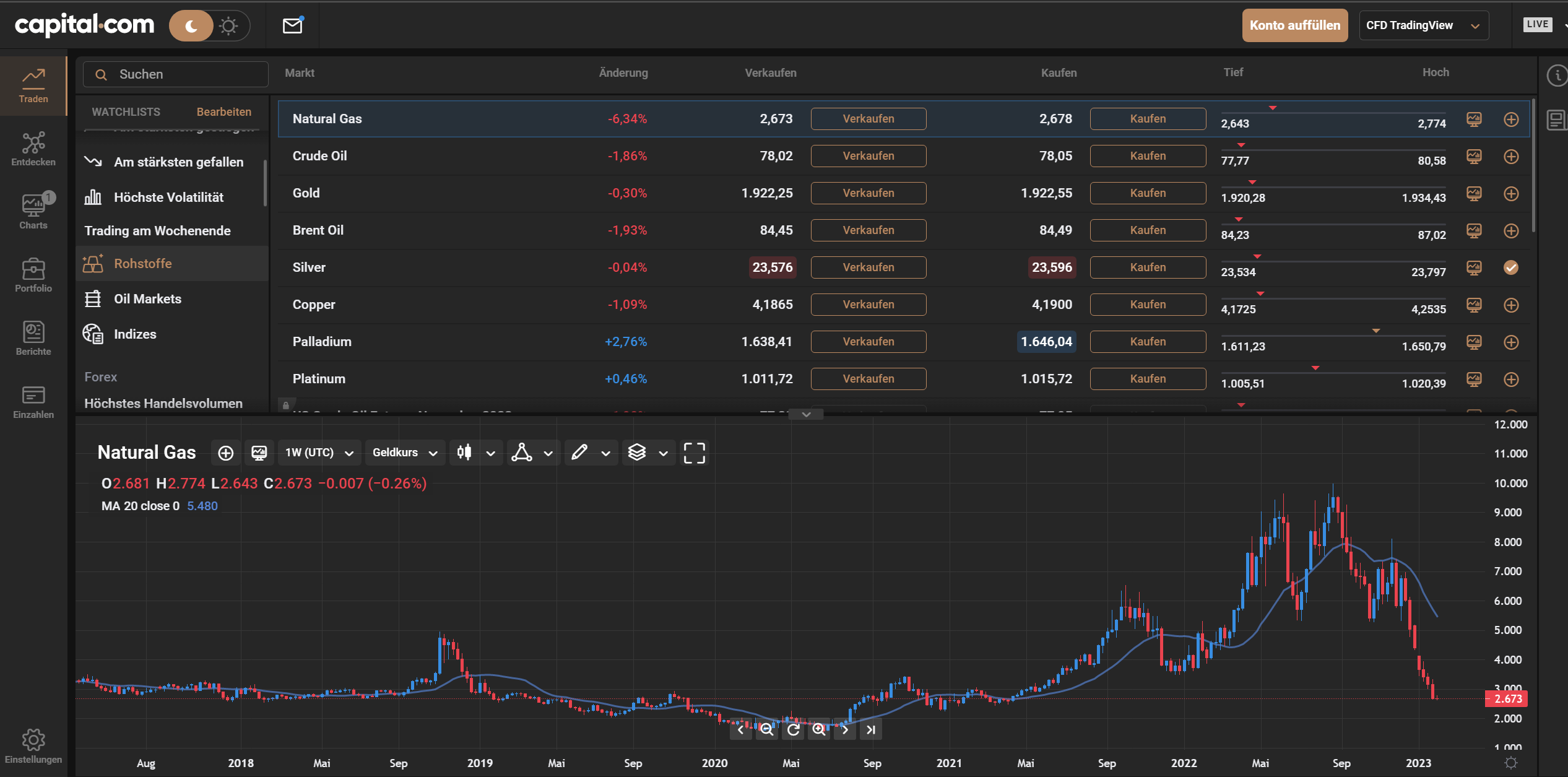

Capital.com

Der Online Broker Capital.com hat sich von allem auf den Handel mit CFD spezialisiert und gilt in dem Bereich als Marktführer. Der Anbieter stellt seinen Nutzern ein kostenloses Demokonto zur Verfügung, mit dem die wichtigsten Trading Fähigkeiten ohne Risiko geübt werden können und wird häufig für seine Benutzerfreundlichkeit gelobt. Bei Capital.com handelt es sich selbstverständlich um einen lizenzierten und äußerst seriösen Broker, dessen Dienstleistungen von zahlreichen Tradern genutzt werden. Aus diesen Gründen gewann Capital.com im Jahr 2020 sogar den Preis für die beste Onlinehandelsplattform.

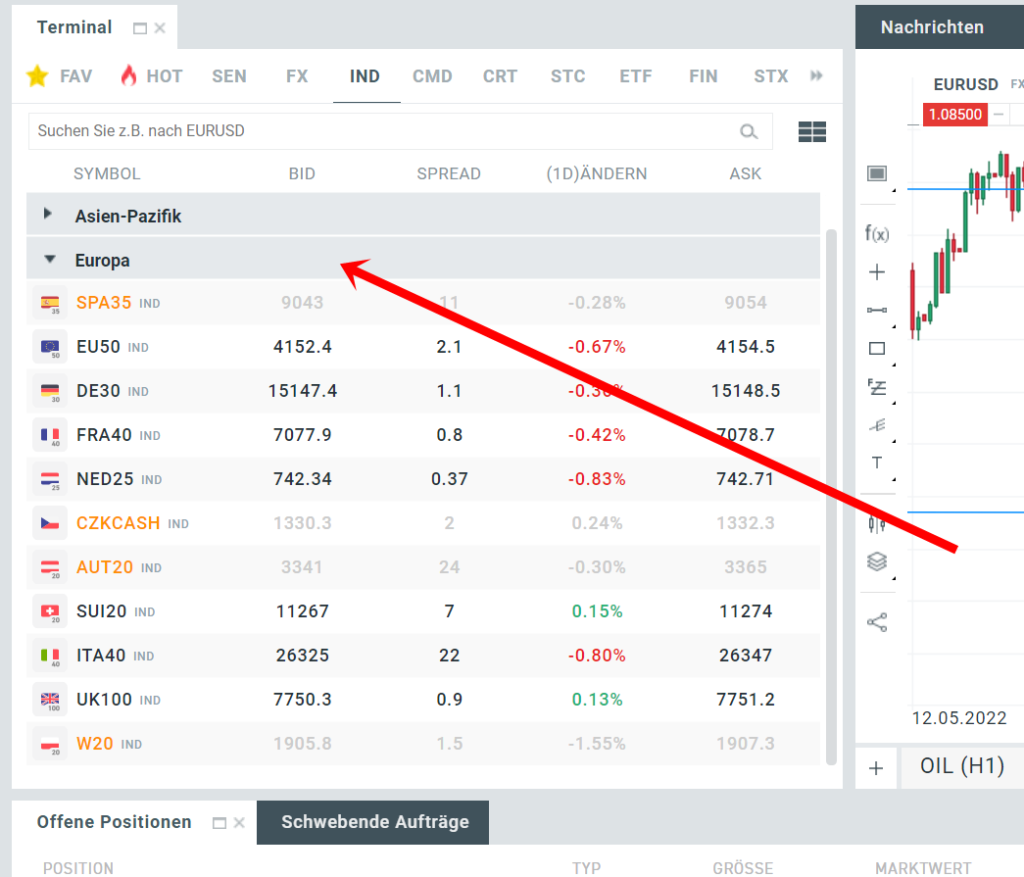

MetaTrader

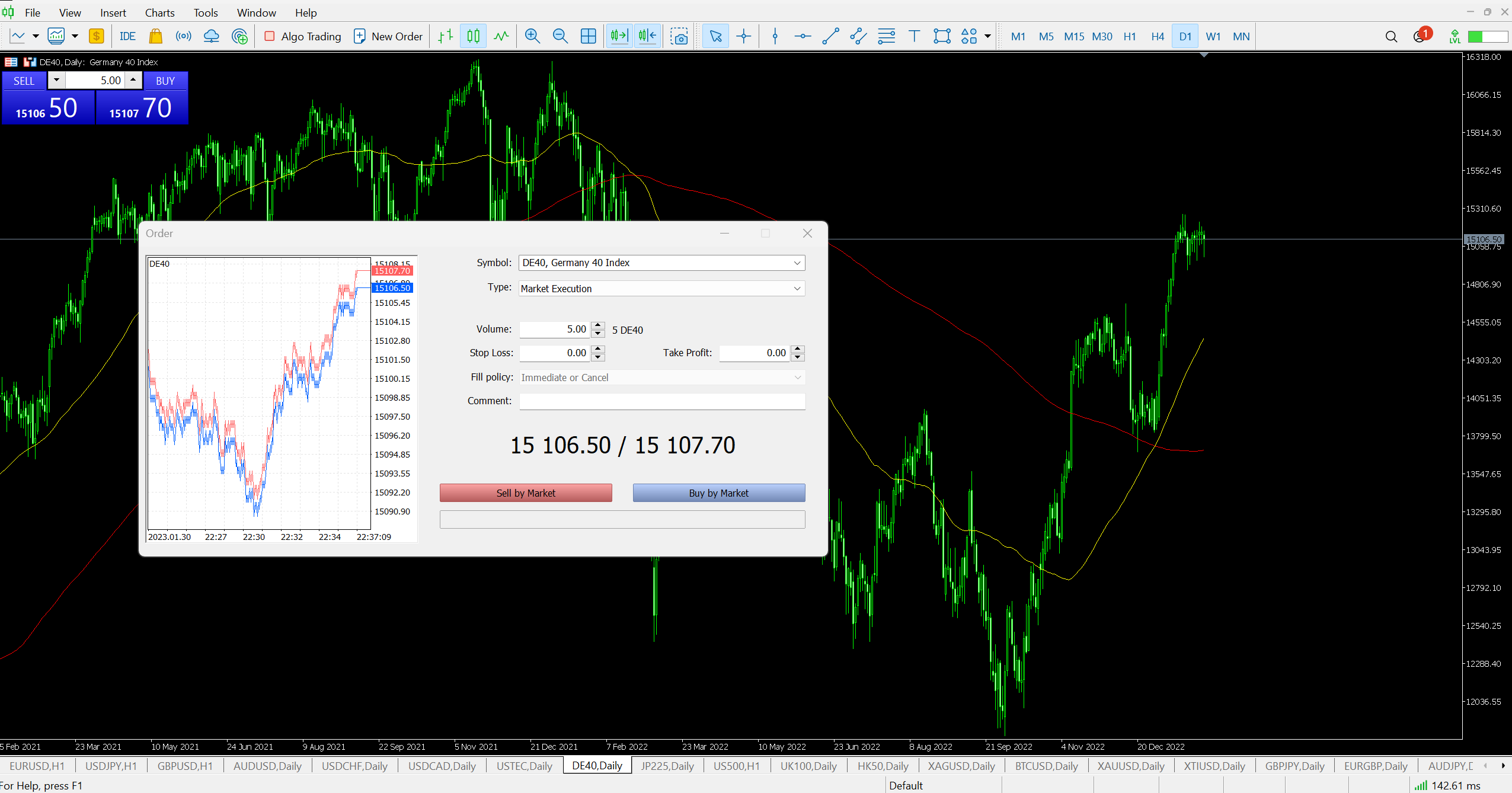

MetaTrader ist eine Handelssoftware, die von vielen Forex- und CFD-Brokern unterstützt wird. Die Software wird meistens als Plattform zum Handel von Devisen, Rohstoffen und vielen weiteren Finanzinstrumenten verwendet und bietet eine Reihe von Funktionen, die Händler bei ihren Investitionen unterstützen sollen. Dazu gehören unter anderem wie Charting Tools, technische Indikatoren und Expert Advisors (EA), die den Handel mithilfe von Skripten automatisieren.

Da die Software mit einer einfachen Handhabung und einer Vielzahl verschiedener Anpassungsmöglichkeiten punkten kann, handelt es sich bei MetaTrader unter Investoren um eine beliebte Wahl. Dank Versionen für Windows, Mac, IOS und Android haben Trader zusätzlich die Möglichkeit, standortunabhängig mit Finanzinstrumenten zu handeln.

TradingView

TradingView ist eine Online Plattform, die entwickelt wurde, um Händler bei der Beobachtung und Analyse der Finanzmärkte zu unterstützen. Dazu stellt der Anbieter Nutzern eine Vielzahl unterschiedlicher Charting Tools und technischer Indikatoren bereit, die Händlern die Analyse der Märkte sowie Entscheidung über Handelspositionen erleichtern können. Außerdem bietet TradingView Investoren die Gelegenheit, Beobachtungen und Trading Strategien mit anderen Händlern zu teilen und zu diskutieren, sodass Sie von dem Wissen Anderer profitieren können.

Die Plattform kann auf nahezu allen Geräten genutzt werden und ist in ihrer grundlegenden Form völlig kostenlos. Allerdings bietet TradingView auch die Option, weitere Funktionen durch Abschluss eines kostenpflichtigen Abonnements freizuschalten. Dazu zählen beispielsweise erweiterte Indikatoren oder weitere Diagrammtypen.

Welche Kosten und Gebühren gibt es im Trading?

Im Trading können verschiedene Kosten und Gebühren anfallen, über die sich Händler bereits vor dem Abschluss ihrer ersten Geschäfte bewusst sein sollten. Daher finden Sie hier eine Übersicht der gängigsten Trading Gebühren und erfahren, wie sie jeweils entstehen.

Handelsgebühr:

Bei Handelsgebühren handelt es sich um die Gebühren, die Sie beim Kauf oder Verkauf von Finanzinstrumenten bezahlen müssen. Sie können je nach Anbieter unterschiedlich hoch ausfallen und werden entweder als Fixgebühren oder als prozentualer Anteil berechnet.

Finanzierungskosten:

Als Finanzierungskosten bezeichnet man im Margin Trading die Kosten für das für die Trades eingesetzte geliehene Kapital. Die Kosten können je nach Anbieter, Marktlage und Instrument verschieden hoch ausfallen und stellen die Zinsen für das geliehene Geld dar.

Steuern:

Auch, dass Gewinne aus dem Handel mit Wertpapieren in der Schweiz in der Regel der Steuerpflicht unterliegen, sollten Händler nicht vergessen. Auf die Profite können verschiedene Steuern wie die Kapitalgewinnsteuer, die Verrechnungssteuer oder die Quellensteuer anfallen. Welche Regeln angewandt werden und wie hoch der Anteil ausfällt, hängt dabei von der individuellen Steuersituation des Händlers ab.

Plattformgebühren:

Plattformgebühren werden von Brokern für ihre Dienstleistungen erhoben. Der Anbieter verbindet Investoren mit attraktiven Anlagemöglichkeiten und erhält im Gegenzug einen kleinen Geldbetrag. Die Gebühren können in Form eines Fixbetrags, einer Gebühr pro Trade oder eines Prozentsatzes des investierten Kapitals berechnet werden.

Um sicherzustellen, dass Sie stets die günstigsten Bedingungen erhalten, kann es sich durchaus lohnen, zunächst die Konditionen verschiedener Broker zu vergleichen.

Welche Steuern gibt es für Trader aus der Schweiz?

Für das Handeln mit Wertpapieren in der Schweiz können unter Umständen Trading Steuern auf Handelsgewinne anfallen. Dies ist davon abhängig, ob es sich bei dem Investoren um einen privaten Händler oder um ein Unternehmen handelt und ob der Handel hauptgeschäftlich betrieben wird.

Wenn Sie den Handel hauptgeschäftlich betreiben, unterliegen Gewinne aus Investitionen zumeist der Einkommenssteuer. Die Einkommenssteuersätze liegen in der Schweiz zwischen 0 % bis 11,5 % und sind von der Höhe des Einkommens sowie dem Wohnsitz des Händlers abhängig. Betreiben Sie den Handel hingegen lediglich als Nebenbeschäftigung, so unterliegen die verbuchten Gewinne der Verrechnungssteuer, die bis zu 35 % betragen kann. Auch die Verrechnungssteuer kann mit dem Wohnsitz des Anlegers variieren.

Da die tatsächlichen Steuersätze je nach Wohnort und Trading Situation unterschiedlich hoch ausfallen können, ist es wichtig, sich zunächst über die genauen Steuerbestimmungen der Schweiz zu informieren. Außerdem kann es sich lohnen, einen Steuerexperten aufzusuchen, um gemeinsam einen effektiven Weg zu ermitteln, um die eigene Steuerlast zu minimieren.

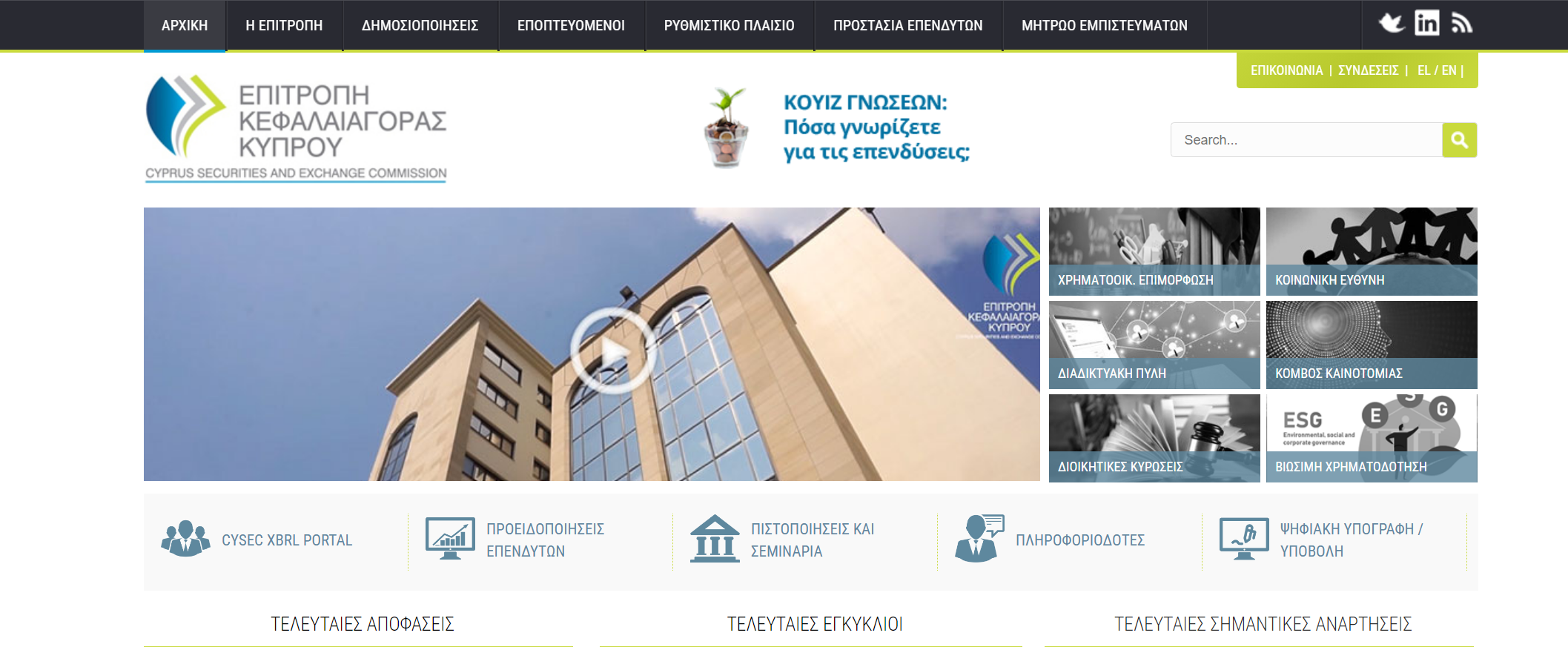

Wie sind Broker in der Schweiz reguliert?

Die Schweiz gilt als bedeutendes Land für die Finanzindustrie und reguliert Broker und andere Finanzdienstleister selbstverständlich streng. Die Finanzmarktaufsicht (FINMA) ist die dafür zuständige Aufsichtsbehörde, die die Einhaltung von Gesetzen und Vorschriften im Finanzsektor genau überwacht.

Für Broker gelten in der Schweiz bestimmte Mindestanforderungen, die die Anbieter erfüllen müssen, um von der FINMA genehmigt zu werden. Dazu werden unter anderem die Geschäftspraktiken des Unternehmens und dessen Finanzlage überprüft. Des Weiteren müssen regulierte Broker Vorschriften wie die Verpflichtung zur Aufzeichnung von Kundengesprächen und Maßnahmen gegen Geldwäsche einhalten. Letztlich muss jeder von der FINMA regulierte Broker eine umfangreiche Versicherung gegen etwaige Verluste sowie Insolvenz vorweisen können.

Als Händler sollten Sie stets daran denken, dass in der Schweiz bei Weitem nicht alle Broker von der Finanzmarktaufsicht reguliert werden. Vertrauen Sie daher nur auf regulierte Broker mit langjähriger Erfahrung und positiven Kundenbewertungen. So stellen Sie sicher, dass ihr Kapital stets in sicheren Händen ist und können sich unbesorgt auf ihre Investments konzentrieren.

Generelle Finanzregulierungen: So sicher sind Broker

Die Schweiz verfügt über zahlreiche Regulierungen und Gesetze zur Überwachung der Finanzmärkte, die Anleger vor Betrug schützen und den Markt stabil halten. Als Schweizer Finanzmarktaufsichtsbehörde ist die FINMA (Financial Market Supervisory Authority) für die Aufsicht des Finanzmarkts sowie dessen Teilnehmer verantwortlich. Sie reguliert und kontrolliert vor allem Banken, Versicherungen und sonstige Finanzdienstleister.

Außerdem gibt es sogenannte SROs (self Regulatory Organization), von der Branche getragene Selbstregulierungsorganisationen, die die Aufsicht über bestimmte Teile der Finanzwelt übernehmen. Zu solchen SROs zählen im Falle der Schweiz die Swiss Bankers Association und die Swiss Funds & Asset Management Association.

Für die Aufsicht der Schweizer Börsen ist die Schweizer Börsenaufsicht SIX Swiss Exchange verantwortlich. Sie stellt sicher, dass Unternehmen gelistet sind und sich an die geltende Gesetzeslage halten.

Letztlich gelten in der Schweiz einige Regulierungen, die sich auf den Handel mit Finanzinstrumenten auswirken. Die AML (Anti Money Laundering) und KYC (Know Your Customer) Regulierungen der Schweiz dienen dazu, Finanz-Terrorismus und Geldwäsche zu verhindern. Die EU Richtlinie MiFID II (Markets in Financial Instruments Directive) wurde auch in der Schweiz umgesetzt und garantiert mehr Transparenz und Schutz auf dem Finanzmarkt.

Bekannte Regulierungen für Broker sind:

Wie wählt man den richtigen Trading Broker aus?

Einer der mit Abstand wichtigsten Schritte, bevor Sie mit dem Trading beginnen können, ist die Wahl eines vertrauenswürdigen, regulierten Brokers. Da die Eidgenössische Finanzmarktaufsicht (FINMA) die Hauptaufsichtsbehörde für Finanzunternehmen in der Schweiz darstellt, sollte der von Ihnen gewählte Broker unbedingt FINMA lizenziert sein. So stellen Sie sicher, dass Ihr angelegtes Kapital ausreichend geschützt ist und der Broker die notwendigen Standards erfüllt.

Außerdem sollten Sie darauf achten, dass der Broker bereits einige Jahre auf dem Markt ist und nach Kundenrezensionen und Erfahrungsberichten suchen. Bedenken Sie jedoch, dass positive Bewertungen häufig von den Anbietern selbst verfasst bzw. gekauft werden, weshalb übermäßig positive Rezensionen ohne jegliche Kritikpunkte auf einen Betrug hinweisen können.

Letztlich sollten Sie sich über die angebotenen Dienstleistungen des Anbieters informieren und sicherstellen, dass diese Ihren individuellen Trading Bedürfnissen entsprechen. So gibt es sowohl auf bestimmte Märkte spezialisierte Broker, als auch Anbieter, die ein breiteres Angebot zur Verfügung stellen. Es empfiehlt sich zudem, die Handelsbedingungen wie Spreads, Mindesteinzahlung und angebotene Handelsplattformen des Anbieters mit anderen Brokern zu vergleichen.

Unsere Top Anbieter für Schweizer Trader:

- Regulierter & sicherer Anbieter

- Ein- & Auszahlungen in CHF!

- MT4/MT5/TradingView/cTrader

- Große Auswahl an Handelsinstrumenten

- Niedrige Spreads ab 0,0 Pips

- Hebel bis 1:500

- Exzellenter Kundensupport

Im Demokonto starten und Traden lernen

Viele Online Broker stellen ihren Nutzern ein kostenloses Demokonto zur Verfügung, das es Tradern ermöglicht, den Handel zunächst mit virtuellem Geld zu üben. Somit richtet sich der Service in erster Linie an Neueinsteiger, die sich vor dem tatsächlichen Traden mit dem Ablauf vertraut machen möchten. Das Handeln mit virtuellen Währungen wird auch Simulationstrading genannt und hilft Investoren bei der risikolosen Verbesserung ihrer Trading Fähigkeiten.

Achten Sie bei der Wahl des richtigen Brokers also darauf, ob der Anbieter ein solches Demokonto zur Verfügung stellt und profitieren Sie von den wertvollen Erfahrungswerten aus dem Simulationstrading.

Wie eröffnet man seinen ersten Trade? – Oderausführung

Gerade Anfänger sollten sich vor der Eröffnung des ersten Trades gründlich vorbereiten und einige grundsätzliche Tipps beachten. Wie bereits mehrfach erwähnt ist es unerlässlich, zunächst eine effektive Trading Strategie zu entwickeln. Außerdem benötigen Sie eine vertrauenswürdige und lizenzierte Handelsplattform, auf der Sie Ihre Trades ausführen können sowie hilfreiche Finanzwerkzeuge, die Sie bei der Trendanalyse unterstützen.

Zudem empfiehlt es sich, eine solide Strategie zum Risikomanagement zu entwickeln, die Sie von hohen Verlusten schützt. Dazu können beispielsweise Stop-Loss-Order eingesetzt werden, die Geschäfte nach Eintritt eines bestimmten Events automatisch schließen.

Wie das Ausführen des ersten Trades in der Realität aussieht, ist von Anbieter zu Anbieter unterschiedlich. Die Funktionsweisen der beliebtesten Broker ähneln sich meist jedoch stark und sind auch für Neueinsteiger leicht zu verstehen.

Der typische Ablauf eines Trades ist:

- Markt aufwählen

- Analyse und Strategien betreiben

- Auswahl der Positionsgröße

- Auswahl der Risikobegrenzung und Ziel des Trades

- Absetzung der Order

- Schließung des Trades im Profit oder Verlust

Was ist die Hebelwirkung im Trading?

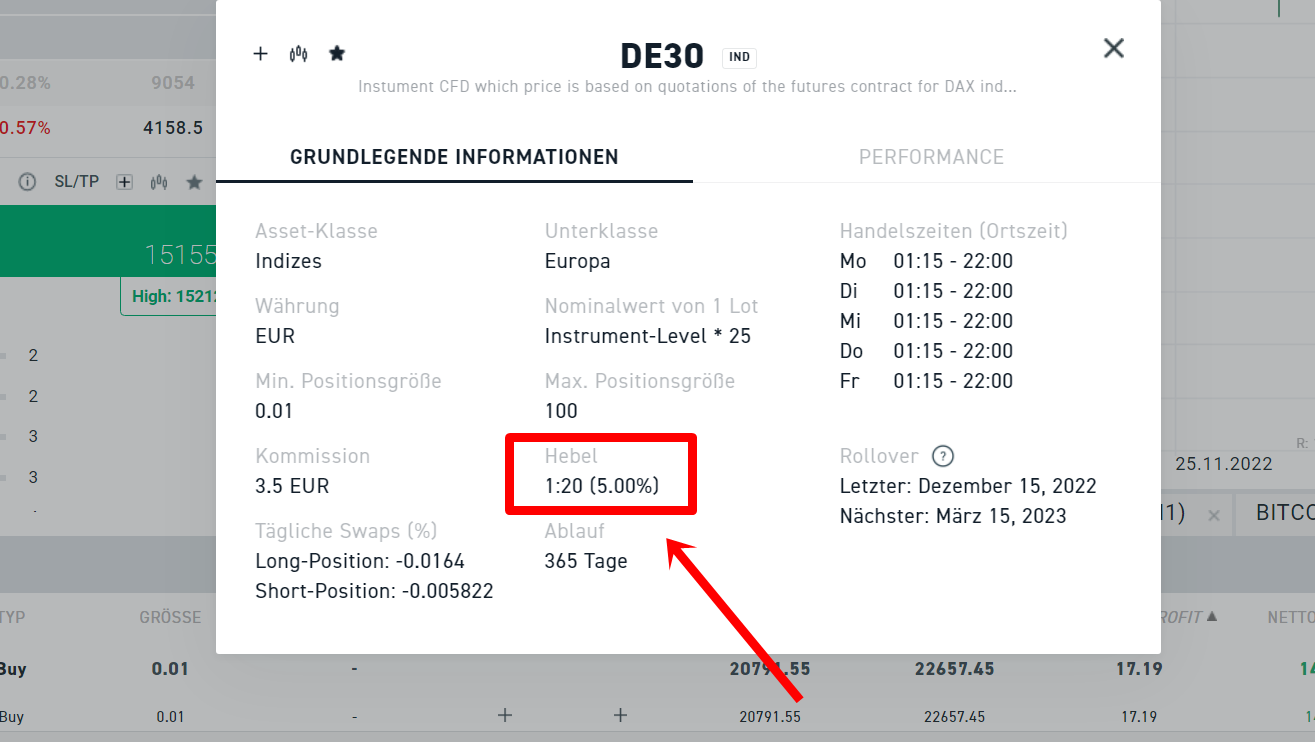

Die Hebelwirkung wird auch Leverage genannt und bezeichnet den Einsatz von Fremdkapital, um größere Investitionen tätigen zu können. Somit kann der Trader potenzielle Gewinne erhöhen, die etwaigen Verluste fallen allerdings ebenfalls größer aus.

Um von der Hebelwirkung zu profitieren, hinterlegt der Investor eine kleine Margin bei seinem Broker. Im Gegenzug wird der Wert der Position um ein Vielfaches multipliziert. Wenn der Händler mit seiner Einschätzung des Marktes richtig liegt, kann er mithilfe der Hebelwirkung also hohe Gewinne verbuchen. Durch die größere Investition ist die Margin bei Verlusten allerdings auch schnell aufgebraucht, weshalb Trader besonders vorsichtig sein sollten.

Verschiedene Broker bieten ihren Nutzern unterschiedliche Arten von Hebelwirkungen an, deren Leverage sich je nach Anbieter und Finanzinstrument unterscheiden kann.

Welche Strategien und Handelsarten gibt es für Trader?

Noch bevor Sie Ihren ersten Trade eröffnen, sollten Sie sich zunächst für die genaue Art des Tradings entscheiden. Denn in der Finanzwelt gibt es eine Reihe verschiedener Arten des Handels, die sich sowohl in Bezug auf die Dauer des Geschäfts sowie die Art der gehandelten Instrumente unterscheiden. Wir erklären Ihnen kurz, welche Formen des Tradings es gibt und welche Vorgehensweise sie jeweils auszeichnet.

1. Daytrading

Das Daytrading zeichnet sich dadurch aus, dass das Öffnen und Schließen einer Position innerhalb eines einzigen Handelstages stattfindet und die Position nicht über Nacht gehalten wird. Daytrader erhoffen sich durch den schnellen Kauf und Verkauf von Finanzinstrumenten wie Aktien, Währungen, Rohstoffen oder Kryptowährungen kurzfristige Gewinne. Dazu werden kurzfristige Marktschwankungen genau beobachtet und geschickt für die Gewinnmaximierung genutzt. Daher erfordert das Daytrading eine gute Reaktionszeit und die Kenntnis der Finanzmärkte.

2. Scalping

Als Scalping bezeichnet man eine noch kurzfristigere Trading Option als das Daytrading, bei dem Trades innerhalb weniger Minuten geöffnet bzw. geschlossen werden. Dadurch sollen in der Regel bei einer großen Anzahl verschiedener Trades aus äußerst kurzfristigen Marktbewegungen kleine Gewinne erzielt werden. Um diese minimalen Marktschwankungen rechtzeitig zu erkennen, werden die Echtzeit Kurse des gehandelten Instruments genau verfolgt und nützliche Trading Tools wie Charting Softwares und Order Execution Softwares eingesetzt.

3. Swing Trading

Im Gegensatz zu den äußerst kurzfristigen Strategien des Daytradings und Scalpings, gilt das Swing Trading als mittelfristige Investment Möglichkeit. Um von mittelfristigen Marktbewegungen profitieren zu können, werden die Positionen über einen Zeitraum von einigen Tagen bis zu einigen Wochen gehalten. Aufgrund der Zeitspanne der Swing Trading Geschäfte analysieren die Investoren den gegenwärtigen Trend und versuchen auf künftige Entwicklungen zu spekulieren. Daher sind für das Swing Trading Instrumente wie Analyse Tools und Nachrichten Feeds von essenzieller Bedeutung.

4. Positionstrading

Beim Positionstrading halten Händler ihre Positionen über einen Zeitraum von Monaten oder sogar Jahren, um langfristige Marktbewegungen hoffentlich gewinnbringend für sich nutzen zu können. Da die Geschäfte über einen äußerst langen Zeitraum gehalten werden, bedarf es beim Positionstrading einer gründlichen Marktanalyse sowie einer hohen Risikotoleranz. Zur Prognose des zu erwartenden Trends können Werkzeuge wie die fundamentale Analyse oder die langfristige Chartanalyse zur Hilfe genommen werden.

5. High Frequency Trading

Das High Frequency Trading setzt Computerprogramme ein, um innerhalb kürzester Zeit auf Marktdaten und Algorithmen zu reagieren und profitable Trades auszuführen. Durch einen leistungsstarken Computer können hunderte Trades nahezu gleichzeitig abgeschlossen werden. Außerdem werden speziell bereitgestellte Handelsplattformen eingesetzt, auf denen Trades innerhalb von Bruchteilen einer Sekunde ausgeführt werden können.

Welche Alternativen gibt es zum Trading?

Wir haben in diesem schon einige Methoden und Formen des Tradings besprochen, doch gibt es wirkliche Alternativen? Im Prinzip ist jeder Börsenhandel ein Trade. Dennoch können wir beispielsweise Geld Anlegen an der Börse und traden etwas unterscheiden:

Als Alternative wäre der Aktienhandel, ETF Sparplan oder das Geld Anlegen in Fonds:

| Aktienhandel: | Fonds: | ETF Sparplan: | |

|---|---|---|---|

| Risiko: | Mittel | Gering – Mittel | Gering – Mittel |

| Strategien: | Sehr viele möglich, von Daytrading bis zu Value Investing | Risikoabstufungen – Monatlich Geld anlegen | Risikoabstufungen – Monatlich Geld anlegen |

| Rendite: | Niedrig bis sehr hoch | Durchschnittliche Performance | Durchschnittliche Performance |

| Max. Verlust: | Maximaler Verlust möglich | Maximaler Verlust sehr selten | Maximaler Verlust sehr selten |

| Schwierigkeitsgrad: | Hoch | Niedrig | Niedrig |

Wie viel Geld kann man mit dem Trading verdienen?

Viele Anfänger wollen insbesondere wegen der vermeintlich hohen Gewinnchancen mit dem Investment beginnen. Wie hoch der letztendliche Verdienst tatsächlich ausfällt, hängt dabei von einer Reihe verschiedener Faktoren ab.

Dazu gehören zum Beispiel die Häufigkeit und die Größe der Trades, die Gewinnspanne, die Anzahl der gewonnenen Trades im Verhältnis zu den verlorenen Trades, sowie das verfügbare Kapital. Auch das Entwickeln einer erfolgversprechenden Trading Strategie sowie die ständige Analyse des Marktes können die Rendite positiv beeinflussen.

Risiko im Trading: Wie gefährlich ist es?

Dass es sich bei dem Handel mit Wertpapieren und anderen Finanzinstrumenten in der Regel um ein relativ risikoreiches Geschäft handelt, sollte allgemein bekannt sein. Denn das Ergebnis eines Trades ist stets auch von Faktoren wie der aktuellen wirtschaftlichen Lage, politischen Geschehnissen und den Vorgehensweisen des Unternehmens abhängig. Somit ist es unmöglich, die zukünftige Entwicklung des Marktes exakt vorherzusehen, weshalb Verluste nahezu unvermeidbar sind. Daher sollten Sie zum Schutz Ihres Kapitals auf ein diversifiziertes Portfolio achten und ein gutes Risikomanagement erarbeiten.

Außerdem besteht insbesondere bei Kryptowährungen ein Risiko durch nicht regulierte Broker, die keiner Aufsicht unterliegen und sich nicht an die vorgeschriebenen Regulierungen und Mindestanforderungen halten. Zweifelhafte Anbieter schützen zudem oft weder das Kapital noch die Daten ihrer Kunden, wodurch es zu großen Problemen kommen kann. Seien Sie daher vorsichtig und recherchieren Sie sorgfältig, bevor Sie sich für einen Broker entscheiden. Stellen Sie zusätzlich sicher, dass der Anbieter von den zuständigen Behörden überwacht wird und positive Rezensionen aufweist.

Trading Strategien entwickeln für Anfänger

Bevor Sie mit dem erfolgreichen Traden beginnen können, ist es unerlässlich, eine Trading Strategie zu entwickeln, auf die Sie sich verlassen können. Dazu sollten Sie zunächst Ihre persönlichen Ziele definieren und festlegen, in welchem Umfang Sie investieren möchten und wie viel Kapital Sie zur Verfügung stellen. Im Anschluss sollten Sie sich Gedanken über Ihr bevorzugtes Finanzinstrument und die Zeitspanne Ihrer Trades machen. So haben Sie etwa die Wahl zwischen Daytrading, Swing Trading, Scalping, Positionstrading und weiteren Arten des Investments.

Im Anschluss sollten Sie zunächst mit der Marktanalyse beginnen und sich mit gängigen Begriffen und Kursbewegungen vertraut machen. Recherchieren Sie Indikatoren, die für Ihre Trading Strategie relevant sein könnten und beobachten Sie die Kursbewegungen Ihrer Zielassets. Es ist außerdem empfehlenswert, klare Regeln zu definieren, nach denen Sie in der Zukunft handeln möchten. So vermeiden Sie impulsive Entscheidungen und minimieren das Risiko Ihrer Geschäfte.

Erfahrene Investoren empfehlen zudem das sogenannte Back Testing, bei dem man die eigene Trading Strategie zunächst anhand historischer Daten testet, um zu ermitteln, wie hoch die Erfolgschance der Vorgehensweise ist. So können Sie etwaige Ungereimtheiten rechtzeitig korrigieren und vermeiden unnötige Risiken.

Was sind Trading Indikatoren und wie nutzt man sie?

Auch Anfänger können sogenannte Indikatoren einsetzen, um ihre Trading Strategie zu verbessern und lukrativere Geschäfte abzuschließen. Bei Indikatoren handelt es sich um mathematischen Berechnungen auf Basis von gesammelten Marktdaten, wie in etwa dem Preis oder Volumen. Sie sollen es Investoren ermöglichen, Trendbewegungen frühzeitig zu erkennen und wichtige Marktdaten zu sammeln.

Obwohl es eine Vielzahl verschiedener, höchst komplizierter Indikatoren gibt, sind die meisten durchaus auch für Anfänger geeignet. Bei den folgenden Indikatoren handelt es sich um anfängerfreundliche Trading Indikatoren.

Gleitender Durchschnitt

Der gleitende Durchschnitt zeigt den durchschnittlichen Preis des Vermögenswerts innerhalb eines von dem Trader festgelegten Zeitraums an. Er wird vor allem in der technischen Analyse eingesetzt und hilft Händlern dabei zu bestimmen, ob ein Trend “bullisch” oder “bärisch” ist.

Relative-Stärke-Index (RSI)

Der relative Stärke-Index wurde entwickelt, um das Verhältnis der Aufwärtsbewegungen des Kurses zu den Abwärtsbewegungen zu messen. Diese Analyse zeigt an, ob der Vermögenswert zu einem bestimmten Zeitpunkt überkauft bzw. überverkauft ist.

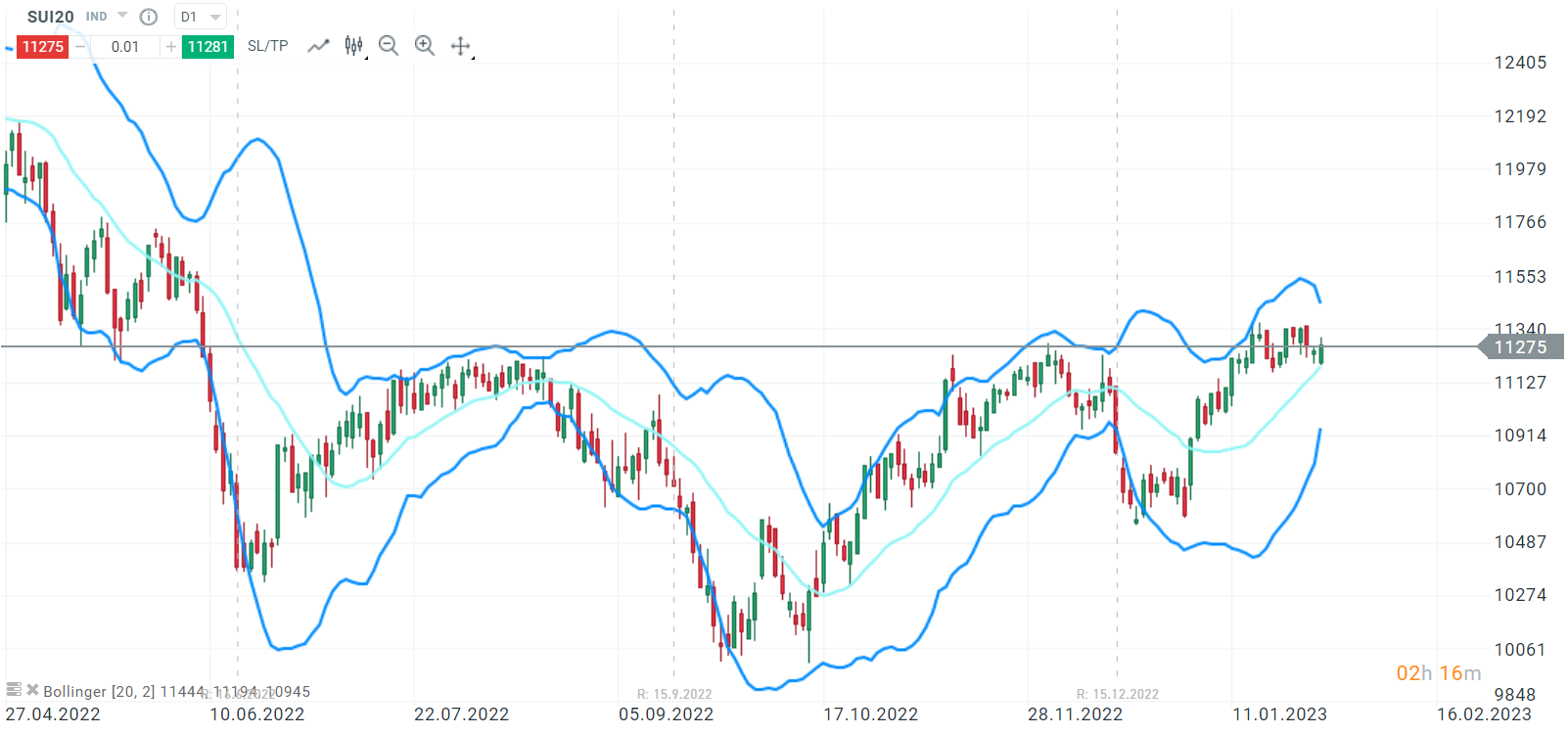

Bollinger Bänder

Der Bollinger Bänder Indikator basiert auf dem bereits vorgestellten gleitenden Durchschnitt sowie der Standardabweichung des Kurses. Die Bewegung der Bollinger Bänder relativ zueinander können Hinweise auf zukünftige Preisentwicklungen geben, weshalb die Bänder zu den mit Abstand beliebtesten Indikatoren zählen.

MACD (Moving Average Convergence Divergence)

Der MACD ist ein beliebter Trendfolgeindikator, der es Investoren erlaubt, die relative Stärke eines Trends zu ermitteln. Grundlage des Indikators ist der Vergleich der Durchschnittslinien der kurzfristigen und langfristigen Preisdaten.

Was ist die Trading Psychologie? – Das sollten Sie wissen

Als Trading Psychologie bezeichnet man die innere Einstellung des Händlers während seiner Geschäfte. Da es sich bei dem Traden um ein relativ risikoreiches Geschäft handeln kann, ist es ratsam den richtigen Umgang mit negativen Emotionen wie Angst oder Wut zu erlernen. Nur so gehen Sie sicher, dass ihre Gefühlslage ihre Investitionen nicht negativ beeinflusst.

Experten raten dazu, dass Investoren ihre Emotionen bewusst analysieren und in positive Handlungen umsetzen sollten. Außerdem sei es ratsam, klare Regeln für das Risikomanagement festzulegen und risikoreiche Spekulationen von Beginn an auszuschließen.

Fazit: Trading ist in der Schweiz möglich: Starten Sie mit dem Lernen!

Wie in diesem Beitrag vermutlich bereits deutlich wurde, ist Trading in der Schweiz nicht nur möglich, das Land eignet sich aufgrund der Gesetzeslage optimal für den Einstieg ins Investieren. Entwickeln Sie zuvor allerdings eine solide Trading Strategie, die sich den verschiedenen Marktbewegungen anpassen kann und informieren Sie sich stets über neue Trends und Strategien.

Da dieser Beitrag lediglich einen groben Überblick über die wichtigsten Trading Aspekte liefern kann, empfehlen wir Ihnen das Trading Mentoring Programm auf trading.de. Dort können Sie in Betreuung von erfahrenen Trading Profis die wichtigsten Tipps und Tricks der Finanzwelt erlernen.

Meist gestellte Fragen zum Thema Trading in der Schweiz:

Welche Vorschriften gibt es für das Trading in der Schweiz?

In der Schweiz ist die Eidgenössische Finanzmarktaufsicht (FINMA) für die Regulierung des Finanzmarktes verantwortlich. Das Trading in der Schweiz unterliegt verschiedenen Gesetzen und Vorschriften, wie zum Beispiel das Schweizer Börsengesetz, das Finanzmarktinfrastrukturgesetz und das Finanzdienstleistungsgesetz.

Wie werden in der Schweiz Steuern auf Handelsgewinne erhoben?

In der Schweiz unterliegen Handelsgewinne der Einkommenssteuer und können unter Umständen auch der kantonalen und kommunalen Steuer unterliegen. Aus diesem Grund kann der Steuersatz kann je nach Kanton und Gemeinde, in der der Trader wohnt, variieren.

Können auch Nichtansässige an der Schweizer Börse handeln?

Tatsächlich können auch Nicht-Schweizer in der Schweiz traden, indem sie ein Konto bei einer schweizerischen Bank oder einem schweizerischen Broker eröffnen. Dazu müssen Sie die entsprechenden Vorschriften und Bestimmungen der schweizerischen Finanzmarktaufsicht einhalten und sich gegebenenfalls bei der schweizerischen Steuerbehörde registrieren. Außerdem kann es vorkommen, dass ausländische Investoren gewisse Meldepflichten haben. Daher ist es empfehlenswert, sich zuvor von einem Steuerberater bzw. Rechtsbeistand beraten zu lassen.

Welche Arten von Wertpapieren können an der Schweizer Börse gehandelt werden?

An der Schweizer Börse, der SIX Swiss Exchange, können eine Vielzahl verschiedener Wertpapiere gehandelt werden. Darunter zählen beispielsweise Aktien, Anleihen, börsengehandelte Fonds (ETFs) und strukturierte Produkte.

Gibt es besondere Herausforderungen für den Handel in der Schweiz im Vergleich zu anderen Ländern?

Tatsächlich gibt es einige Eigenheiten des Tradings in der Schweiz, über die sich Investoren zunächst im Klaren sein sollten. So können die Kosten für den Handel an der Schweizer Börse im Vergleich zu anderen Börsen relativ hoch ausfallen. Auch die Einhaltung der strengeren Vorschriften und Regulierungen in der Schweiz kann für Trader eine Herausforderung darstellen.

Zuletzt ist der Schweizer Franken als Währung für seine große Stabilität bekannt, weshalb Trader unter Umständen geringere Renditen auf ihre Investments erwarten können. Aufgrund dieser Unterschiede zu anderen Börsenplätzen empfiehlt es sich, sich vor dem Handelseinstieg gründlich zu informieren und sich eventuell von einem Experten beraten zu lassen.