Da der Handel über Online-Broker auch in der Schweiz immer beliebter wird, möchten wir Ihnen in diesem Artikel zeigen, welche Trading-Broker es in der Schweiz gibt, welche die besten sind und worauf Sie achten sollten, um den für Ihre Handels- bzw. Anlageziele und -strategien am besten geeigneten Broker zu finden.

Was sind die besten Trading Broker für Schweizer?

Folgende Trading Broker für die Schweiz haben wir miteinander verglichen:

- BlackBull Markets – Testsieger für Schweizer Trader mit CHF Konten, Spreads ab 0,0 Pips

- FP Markets – CFD Allrounder mit deutschsprachigem Support

- XTB – Ein wohlverdienter zweiter Platz

- Capital.com – KI gestützte, intuitive Handelsplattform

- eToro – Guter Broker mit Social Trading Features

- GBE Brokers – CFD und Forex Broker für Profis

- Vantage Markets – Regulierter Trading Broker

- Libertex – EU-Broker für Schweizer Kunden

- Pepperstone – Gute Wahl für den MetaTrader 4

Das Wichtigste zu Schweizer Trading Brokern im Überblick:

- Schweizer Trading Broker mit Sitz in der Schweiz bieten eine gesetzliche Einlagensicherung von bis zu 100.000 CHF und strenge Regulierung, weshalb sie für viele attraktiv sind.

- Führende Broker, die in diesem Artikel vorgestellt werden, bieten exzellente Konditionen und niedrige Gebühren.

- Jeder reputable Anbieter sollte Ihnen die Möglichkeit geben sich mit einem kostenlosen Demokonto mit dem Anbieter vertraut zu machen.

- Swissquote, XTB, Capital.com und eToro gehören zu den Top Trading Brokern für Händler in der Schweiz, aber es gibt auch viele andere empfehlenswerte Anbieter.

Die 9 besten Trading Broker in der Schweiz im Vergleich

Nachdem wir erläutert haben, was Trading Broker sind, sehen wir uns nun die 11 besten Online Broker der Schweiz an und zeigen hier ihre jeweiligen Handelskonditionen auf:

1. BlackBull Markets – Testsieger für Schweizer Trader mit CHF Konten & 0,0 Pips Spread

| Regulierungen von BlackBull Markets weltweit: | BlackBull Markets hat eine Regulierung der Financial Services Authority in Seychelles (“FSA”) mit Lizenznummer SD045. |

| Regulierung in der Schweiz: | BlackBull Markets hat keine eigene Niederlassung oder Lizenz in der Schweiz. Kunden aus der Schweiz traden unter der Aufsicht der Finanzmarktaufsicht der Seychellen. |

Nach unserem ausführlichen Test und über zehn Jahren Erfahrung an den Märkten können wir BlackBull Markets als Testsieger wärmstens empfehlen. Das Unternehmen wurde im Jahre 2014 in Neuseeland von einem Team mit langjähriger Erfahrung im Devisenhandel gegründet. Bei Blackbull Markets werden mehr als 26.000 Assets, darunter 70 Währungspaare einschließlich exotischer Währungen sowie CFDs auf Indizes, Rohstoffe und Kryptowährungen angeboten.

Daneben finden Sie eine Vielzahl der bekanntesten Tradingsoftware wie MetaTrader, Tradingview, cTrader und auch der hauseigene BlackBull CopyTrader. Auch einfach Verknüpfungen zu hilfreicher externer Tradingsoftware z.B. Zulutrade oder myfxbook sind sehr leicht integrierbar.

BlackBull Markets stellt außerdem zahlreiche Tools und Ressourcen wie Marktnachrichten, Analysetools und Expertenberatung zur Verfügung. Transparenz und Kundenzufriedenheit sind dem Anbieter sehr wichtig. Obendrein bietet der Anbieter eine schnelle und zuverlässige Auftragsausführung sowie einen engagierten, rund um die Uhr verfügbaren Kundensupport.

Vor- und Nachteile von BlackBull Markets

Vorteile von BlackBull Markets

- Reputabler Broker mit Niederlassung in Neuseeland und den Seychellen

- Hoher Maximalhebel von 1:500 für erfahrene Trader

- ECN Standard, ECN Prime, ECN Institutional und Islamic Account

- Spreads ab 0,8 Pips bei ECN Standard Konto und ohne zusätzliche Kommissionen

- MetaTrader 4, MetaTrader 5, TradingView und WebTrader als Handelsplattform steht zur Auswahl

- Kontoführung mit CHF möglich

- Kundensupport 24/7 via Chat Support & Telefon verfügbar

Nachteile von BlackBull Markets

- Webseite und einige Ressourcen sind nur in englischer Sprache verfügbar

2. FP Markets – CFD Allrounder mit deutschsprachigem Support

| Regulierungen von FP Markets weltweit: | Australian Securities and Investments Commission (ASIC), Cyprus Securities and Exchange Commission (CySEC), Financial Sector Conduct Authority (FSCA) und Financial Services Authority (FSA), internationale Regulierung in St. Vincent & The Grenadines |

| Regulierung in der Schweiz: | FP Markets wird diversen reputablen, internationalen Aufsichtsbehörden reguliert. Kunden aus der Schweiz eröffnen bei FP Markets standartmässig ein Konto mit internationaler Regulierung in St. Vincent & The Grenadines, auf Wunsch ist aber auch eine Kontoeröffnung mit europäischer Regulierung möglich. |

Aus unserer Erfahrung geht der etablierte Broker FP Markets für Schweizer Trader als Testsieger hervor. Der Anbieter ist mehrfach von führenden Aufsichtsbehörden weltweit reguliert, bietet eine deutschprachige Webseite inklusive 24/7 Kundensupport, eine Auswahl an über sechs Handelsplattformen mit eigener App und mehr als 10.000 handelbare Assets. Ausserdem ist eine Kontoführung in CHF problemlos möglich, was Ihnen allfällige Umrechnungsgebühren erspart.

Bei vielen Assets bietet FP Markets Ihnen ausserdem günstigere Handelskonditionen, verglichen mit Schweizer Banken aber auch im internationalen Vergleich. Auch die Gebührenstruktur allgemein ist beim Anbieter sehr vorteilhaft, es gibt keine Inaktivitätsgebühren, keine Ein- und Auszahlungsgebühren und auch keine Umrechnungsgebühr für CHF.

Vor- und Nachteile von FP Markets

Vorteile von FP Markets

- 5-fach regulierter Broker mit hohen Sicherheitsstandards

- 24/7 Support auch in deutscher Sprache verfügbar

- Mehr als 10.000 CFD Assets handelbar

- Transparente & schlanke Gebührenstruktur

- Hochwertige Aus- und Weiterbildungsressourcen kostenlos verfügbar

Nachteile von FP Markets

- Keine Niederlassung in der Schweiz

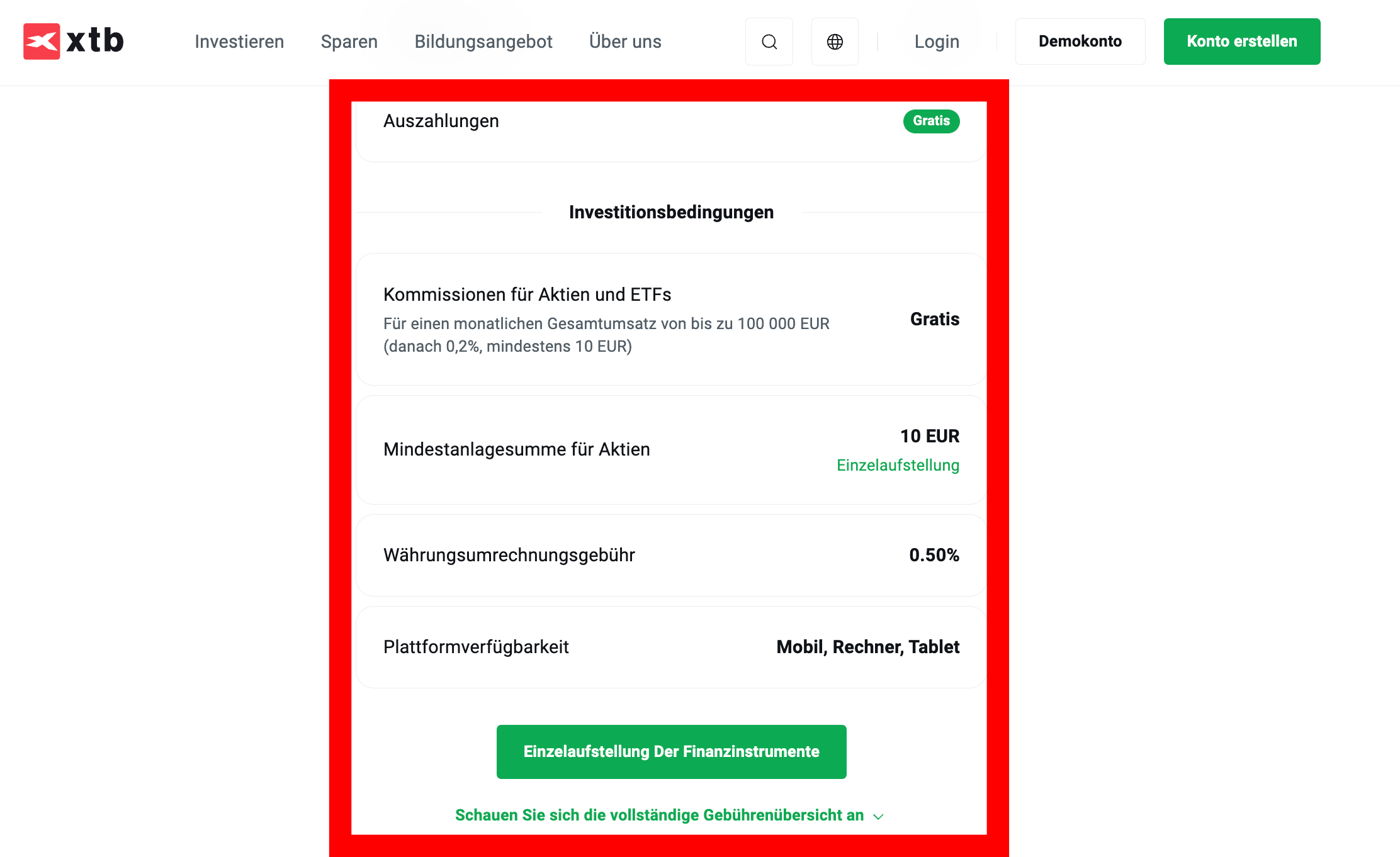

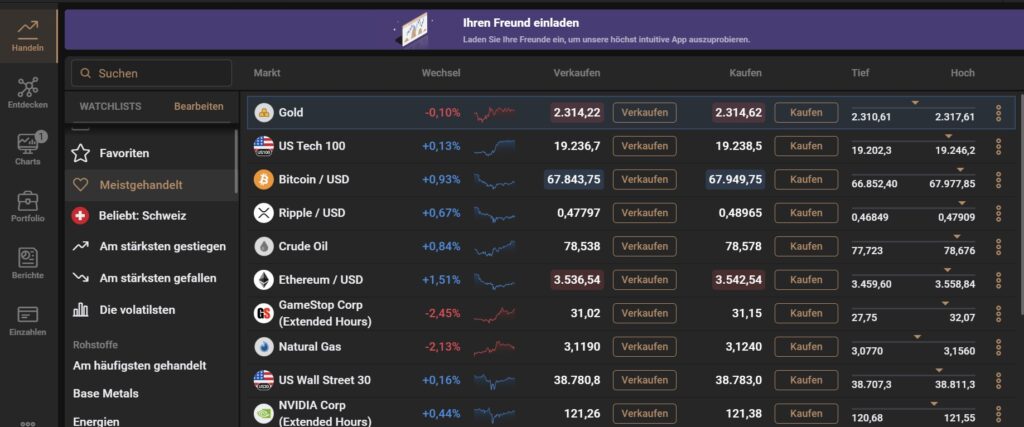

3. XTB – Ein wohlverdienter dritter Platz

| Regulierungen von XTB weltweit: | FCA, KNF, ACP – Banque de France, BaFin, CNMV, CNVM, CMB |

| Regulierung in der Schweiz: | XTB wird von mehreren europäischen Aufsichtsbehörden reguliert und akzeptiert Kunden aus der Schweiz. Da die Schweiz jedoch kein Mitglied der EU ist finden die MiFID II Richtlinien für Schweizer Kunden nur indirekt Anwendung. Eine Regulierung durch die Finma ist nicht vorhanden. |

XTB ist eine Marke der X-Trade Brokers. Hinter dem Angebot des gesamten Brokers steht ein Unternehmen, das 2002 in Polen gegründet wurde, der Hauptsitz befindet sich in Warschau. Der Broker konnte von der steigenden Nachfrage in mehreren europäischen Ländern profitieren, weswegen das Unternehmen heute in 12 Ländern vertreten ist.

Seit 2016 ist XTB börsennotiert und der Broker wird von verschiedenen Behörden reguliert. Der Fokus des Brokers liegt hauptsächlich auf dem Handel mit CFDs, allerdings können Trader auch mit Indizes, Rohstoffen oder Forex handeln.

Vor- und Nachteile von XTB

Vorteile von XTB

- Kostenlos verfügbares Demokonto

- Übersichtliches Kontomodell

- Handel mit echten Aktien und CFDs möglich

- Deutschsprachiger Support

- Geringe und faire Gebühren

- Keine Mindesteinzahlung notwendig

- MetaTrader 4 und xStation 5 als Handelsplattformen verfügbar

- 24 Stunden erreichbarer Chat-Support

Nachteile von XTB

- Begrenzte Kompatibilität mit externer Handelssoftware

- Fokus hauptsächlich auf CFDs

4. Capital.com – KI gestützte, intuitive Handelsplattform

| Regulierungen von capital.com weltweit: | FCA, CySEC, ASIC, FSA |

| Regulierung in der Schweiz: | Capital.com wird von mehreren europäischen Aufsichtsbehörden reguliert und akzeptiert Kunden aus der Schweiz. Da die Schweiz jedoch kein Mitglied der EU ist finden die MiFID II Richtlinien für Schweizer Kunden nur indirekt Anwendung. Eine Regulierung durch die Finma ist nicht vorhanden. |

Capital.com ist seit dem Jahr 2016 als regulierter Broker auf dem Markt aktiv und kann mittlerweile mehr als 300.000 Privatkunden in 53 Ländern vorweisen. Der Broker bietet unter anderem den Handel mit Differenzkontrakten (CFDs) an, wobei über 3.500 dafür zugrunde liegende Vermögenswerte verfügbar sind. Dazu zählen traditionelle und bekannte Instrumente wie Forex und Kryptowährungen, allerdings auch Werte wie Aktien, Indizes und auch Rohstoffe.

Capital.com unterscheidet sich von anderen Brokern vor allem durch seine innovative Handels-Software, darunter auch Softwares wie „Advanced Web Plattform” oder auch eine eigene Mobile Trading App sowie eine verfügbare Lern-App.

Vor- und Nachteile von Capital.com

Vorteile von Capital.com

- Sehr umfangreiches und breit aufgestelltes Angebot an Märkten und Produkten

- Derzeit die größte Auswahl an Kryptowährungen am Markt

- Hervorragender Support-Bereich und auch lehrreiche Erklärvideos

- Niedrige Spreads

- Kostenloses Depot

- Kostenlose Einzahlungen und Auszahlungen möglich

Nachteile von Capital.com

- Keine Niederlassung in der Schweiz

5. eToro – Guter Broker mit Social Trading Features

| Regulierungen von eToro weltweit | FCA, CySEC, ASIC, MFSA, FSAS |

| Regulierung in der Schweiz: | eToro wird von mehreren europäischen Aufsichtsbehörden reguliert und akzeptiert Kunden aus der Schweiz. Da die Schweiz jedoch kein Mitglied der EU ist finden die MiFID II Richtlinien für Schweizer Kunden nur indirekt Anwendung. Eine Regulierung durch die Finma ist nicht vorhanden. |

eToro ist ein Online-Broker, der sich seit seiner Gründung im Jahre 2007 zu einem der bekanntesten und renommiertesten Brokern im ganzen Internet entwickelt hat. Bei eToro können Anleger und Trader neben Kryptowährungen auch mit Aktien, ETFs und Rohstoffen handeln und in diese investieren.$

Einzigartig an eToro ist der Fakt, dass es sich hierbei sowohl um einen Trading Broker als auch um eine Social-Trading-Plattform handelt. Der derzeitige Sitz des Unternehmens liegt in Zypern, weshalb es von der dort zuständigen Aufsichtsbehörde kontrolliert wird.

Vor- und Nachteile von eToro

Vorteile von eToro

- Kostenlos verfügbares eToro Demokonto, welches mit einem Startguthaben von 100.000 USD ausgestattet ist.

- Keine anfallenden Gebühren für Depots bei sämtlichen Geldanlagen

- Sehr viele Wertpapiere, für die keine eToro Gebühren anfallen.

- Eignet sich gut für Copytrading

- Tiefe Mindesteinzahlung

Nachteile von eToro

- Kontoführung in CHF nicht möglich

- Bei Auszahlung fallen Gebühren an

6. GBE Brokers – CFD und Forex Broker für Profis

| Regulierungen von GBE Brokers weltweit: | BaFin, CySEC |

| Regulierung in der Schweiz: | GBE Brokers wird von mehreren europäischen Aufsichtsbehörden reguliert und akzeptiert Kunden aus der Schweiz. Da die Schweiz jedoch kein Mitglied der EU ist finden die MiFID II Richtlinien für Schweizer Kunden nur indirekt Anwendung. Eine Regulierung durch die Finma ist nicht vorhanden. |

GBE Brokers gehört zu den neueren Brokern für den Handel mit Forex und CFDs. Das Unternehmen wurde 2012 in Zypern gegründet und das Angebot des Brokers umfasst über 500 verfügbare CFDs, hierbei sind auch einige Kryptowährungen verfügbar.

Die Trader erhalten einen direkten Zugang zum sogenannten Direct-Memory-Access (DMA) und können damit innerhalb einer sehr kurzen Ausführungszeit handeln. Hierdurch gelingt es dem Broker unter anderem, die Slippage zu minimieren. Die Einlagen der Kunden sind bis zu 20.000 Euro pro Kunde rechtlich geschützt.

Vor- und Nachteile von GBE Brokers

Vorteile von GBE Brokers

- Über 500 verfügbare CFDs

- Sehr schnelles Handeln bzw. Traden möglich

- MetaTrader 4 und MetaTrader 5 stehen als Handelsplattform zur Verfügung

- Wird durch die zypriotische CySEC reguliert

- Äussert rasche Orderausführungen und führende Finanzunternehmen als Liquiditätsgeber

Nachteile von GBE Brokers

- Im Branchenvergleich hohe Mindesteinzahlung

7. Vantage Markets – Regulierter Trading Broker

| Regulierungen von Vantage Markets weltweit: | ASIC, FVSC, FSCA |

| Regulierung in der Schweiz: | Vantage Markets wird von australischen und südafrikanischen Aufsichtsbehörden reguliert und akzeptiert Kunden aus der Schweiz. Internationale Kunden fallen unter die Regulierung der Ausichtsbehörde in Vanuatu. Eine Regulierung durch die Finma oder einer europäischen Aufsichtsbehörde ist nicht vorhanden. |

Vantage Markets ist ein Forex- und CFD-Broker, der 2009 gegründet wurde und seinen Hauptsitz derzeit in Sydney in Australien hat, wodurch er von der dortigen Aufsichtsbehörde ASIC reguliert wird. Der Broker ist allerdings auch in Europa vertreten und bietet seinen Kunden den Handel mit Forex sowie CFDs an. Dazu gehören mehr als 120 Basiswerte, die zu günstigen Konditionen, mit engen Spreads und sehr schnellen Orderausführungen verfügbar sind.

Vor- und Nachteile von Vantage Markets

Vorteile von Vantage Markets

- Verschiedene verfügbare Kontomodelle

- Unterschiedliche Handelsplattformen stehen zur Auswahl

- Absicherung durch eine zusätzliche Versicherung möglich

- Mobile Trading-Apps für iOS und Android stehen zur Verfügung

- Verschiedene Zahlungsmöglichkeiten

- Kostenfreies und zudem unverbindliches Demokonto

- Active-Trader-Programm, welches Rückerstattungen von Gebühren ermöglicht

Nachteile von Vantage Markets

- Kein deutschsprachiger Support

8. Libertex – EU-Broker für Schweizer Kunden

| Regulierungen von Libertex weltweit: | CySEC |

| Regulierung in der Schweiz: | Libertex wird durch die zypriotische Aufsichtsbehörde CySEC reguliert und akzeptiert Kunden aus der Schweiz. Da die Schweiz jedoch kein Mitglied der EU ist finden die MiFID II Richtlinien für Schweizer Kunden nur indirekt Anwendung. Eine Regulierung durch die Finma ist nicht vorhanden. |

Bei Libertex handelt es sich um einen europäischen Broker, welcher den Handel mit gehebelten Derivaten anbietet. Das Unternehmen ist in Zypern ansässig und die dazugehörige Unternehmensgruppe Indication Investments Ltd. wurde bereits 1997 gegründet.

Der Broker gehört somit zu den ältesten Brokern, die auch online aktiv sind und betreut mehr als 2,9 Millionen Kunden. Libertex hat eine eigene Handelsplattform und ermöglicht seinen Kunden hauptsächlich den Handel mit CFDs an, wobei den Anlegern über 6 Assetklassen dafür zur Verfügung stehen. Es stehen allerdings auch weitere Finanzwerte und Handelsinstrumente zur Verfügung.

Vor- und Nachteile von Libertex

Vorteile von Libertex

- Mehr als 200 verfügbare Finanzwerte

- Wird von der CySEC reguliert

- Bereits mehr als 20 Jahre alt

- MetaTrader 4 als Handelsplattform verfügbar

- Plattform ist sehr anfängerfreundlich

Nachteile von Libertex

- Keine Kontoführung in CHF möglich

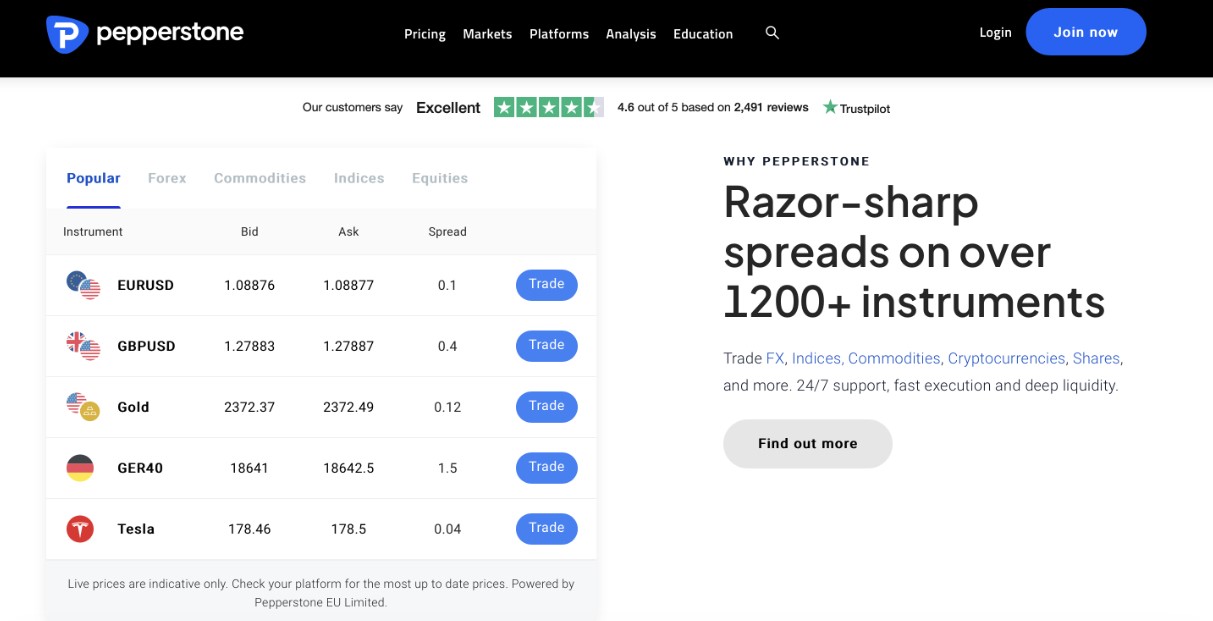

10. Pepperstone – Gute Wahl für den MetaTrader 4

| Regulierungen von Pepperstone weltweit: | BaFin, CySec, FCA, ASIC, DFSA, SCB und CMA |

| Regulierung in der Schweiz: | Pepperstone wird zahlreichen Aufsichtsbehörden reguliert und akzeptiert Kunden aus der Schweiz. Schweizer Kunden normalerweise fallen unter die Regulierung der Financial Services Authority Seychelles. Eine Regulierung durch die Finma ist nicht vorhanden. |

Pepperstone und das dahinter stehende Unternehmen gilt als einer der größten Anbieter im digitalen Forex-Trading und ist bereits seit dem Jahr 2010 auf dem Markt aktiv beteiligt. Gegründet wurde der Broker von zwei Investoren in Melbourne, wo auch heute noch der Hauptsitz liegt. Weltweit existieren weitere Niederlassungen.

Bei Pepperstone haben Trader die Möglichkeit, neben dem Forex auch mit weiteren Instrumenten wie Aktien, Indizes, Kryptoindizes, Kryptowährungen und auch CFDs zu handeln. Das Unternehmen kooperiert mit den Handelsplattformen MetaTrader 4 und MetaTrader 5.

Vor- und Nachteile von Pepperstone

Vorteile von Pepperstone

- Regulierter Broker

- Kundengelder werden separat aufbewahrt

- Diverse verfügbare Handelsplattformen wie MT4, MT5, cTrader und auch Tradingview)

- Mehr als 60 verfügbare Währungspapiere und weitere Instrumente

- Kostenloses Demokonto für 30 Tage

- Freundlicher und hilfsbereiter Kundenservice

- Hebel bis 1:500

Nachteile von Pepperstone

- Keine Niederlassung in der Schweiz oder Europa

Was ist ein Trading Broker?

Bei einem Trading Broker handelt es sich genaugenommen um Kreditinstitute oder auch Wertpapierhandelsunternehmen, die ihre Wertpapierdienstleistungen an private Anleger oder Trader über das Internet zum Handel bereitstellen.

Die Trading-Broker handeln dabei die Wertpapiere im eigenen Namen auf fremde Rechnung (auch Kommissionsgeschäft genannt). Somit fungieren sie primär und hauptsächlich als Vermittler von Zahlungen. Ein Trading Broker bietet seinen Anlegern also die notwendigen technischen Infrastrukturen, welche die Erfassung und auch das Weiterleiten von Kundenaufträgen und die Verwaltung von Depots/Konten über verschiedene elektronische Vertriebskanäle ermöglichen.

Der Unterschied zwischen einem Trading Broker und einer Online Bank ist hierbei, dass die Bank eine Banklizenz besitzt. Reine Broker dürfen keine Konten führen. Anleger, die dort handeln möchten, sind demnach dazu gezwungen, ein Verrechnungskonto beispielsweise bei einer Partnerbank zu eröffnen.

Allerdings gibt es auch hier gemischte Formen wie Banken, die sich auf das Brokerage spezialisieren und fokussieren. Andersherum gibt es auch Broker, die das Bankgeschäft anbieten, wofür sie allerdings entsprechende Qualifikationen vorweisen müssen.

Wie sicher sind Trading Broker in der Schweiz?

Wenn Schweizer Broker auf eine Regulierung einer reputablen Aufsichtsbehörde (idealerweise durch die FINMA) achten, sind die Gelder in der Regel sehr sicher. Auch die Regulierungsbehörden innerhalb der EU arbeiten immer nach den Regelungen der MiFID. Hierdurch wird eine einheitliche Arbeit von allen europäischen Finanzaufsichtsbehörden ermöglicht und hat zum Ziel die Finanzmärkte sicherer und transparenter zu machen. Auch wenn die Schweiz kein Mitglied der EU ist haben die Regelungen trotzdem indirekte Auswirkungen auch für Schweizer Anleger.

Die Kunden können davon ausgehen, dass grundsätzlich jede europäische Finanzaufsichtsbehörde aus einem EU-Staat vertrauenswürdig und auch seriös agiert. Wird ein Broker gar durch die FINMA reguliert sind die investierten Geldbeträge der Anleger durch eine gesetzliche Einlagensicherung bis zu 100.000 Schweizer Franken geschützt.

Für viele Anleger und Interessierte ist es vermutlich auffällig, dass viele der Trading Broker in Zypern ansässig sind und ihre Firmensitze dort anmelden. Dies liegt allerdings an den steuerlichen Vorteilen, die die Broker dadurch genießen, die Sicherheit ist dadurch allerdings nicht gefährdet.

Weitere Auswahlkriterien für Trading Broker in der Schweiz

Online Broker stellen für private Anleger eine hervorragende Möglichkeit dar, sich aktiv an der Börse beteiligen zu können, ohne dabei von angestellten Bankmitarbeitern abhängig zu sein und sich von diesen beraten lassen zu müssen. Dieser Service muss häufig bezahlt werden und ist verhältnismäßig teuer, weswegen Online Broker eine gute Alternative sind.

Zu Beginn sollten sich Anleger vor der Wahl ihres Brokers genau darüber klar sein, welche Handelsinstrumente sie überhaupt handeln möchten und welche Ziele sie damit verfolgen. Des Weiteren ist es wichtig, das Gesamtpaket des Brokers zu bewerten und nicht nur auf möglichst geringe Gebühren zu achten.

So sollte man beispielsweise genau nachsehen, welche Handelsinstrumente beim Broker überhaupt zur Verfügung stehen. Darüber hinaus ist es wichtig, dass der Online-Broker eine gute Trading-Plattform zum Handeln gewährleistet, welche gerade für Anfänger leicht erlernbar und zugänglich sein sollte.

Außerdem ist es von Vorteil, wenn ein Broker ein kostenloses Demokonto und auch Schulungsmaterial anbietet, damit sich Anfänger das notwendige Handling und die erforderlichen Grundkenntnisse im Handel aneignen können.

Wie bereits erwähnt, spielt auch die Regulierung und Sicherheit des Brokers eine entscheidende Rolle. Anleger sollten bei der Wahl eines Brokers nur zu Anbietern greifen, die einen Sitz innerhalb der Europäischen Union haben und durch die entsprechenden örtlichen und zuständigen Aufsichtsbehörden reguliert werden.

Hierbei ist sehr wichtig, dass die investierten Gelder der Kunden auf einem Referenzkonto bei einer in einem EU-Land ansässigen Bank separat vom Vermögen des Brokers aufbewahrt werden. Dies ermöglicht, dass es auch bei einer potenziellen Insolvenz des Brokers für den Anleger möglich ist, über die EU-weit geregelte Einlagensicherung oder über einen Ausgleichsfonds an das Geld gelangen zu können.

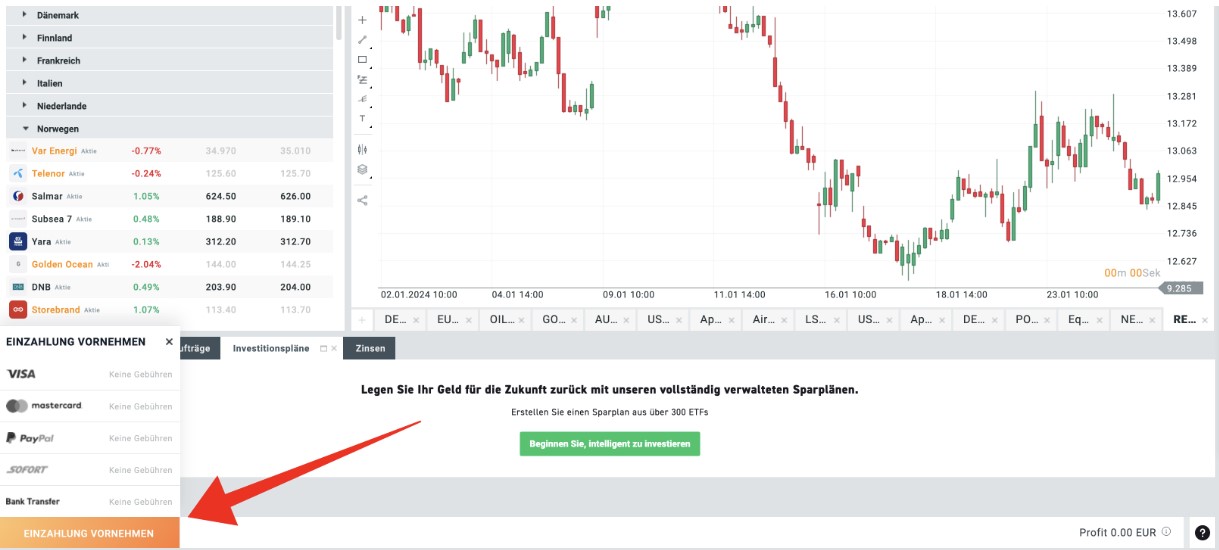

Wie zahlt man Geld ein und aus bei Schweizer Trading Brokern?

Folgend zeigen wir Ihnen, worauf Sie bei den Ein- und Auszahlungen achten müssen:

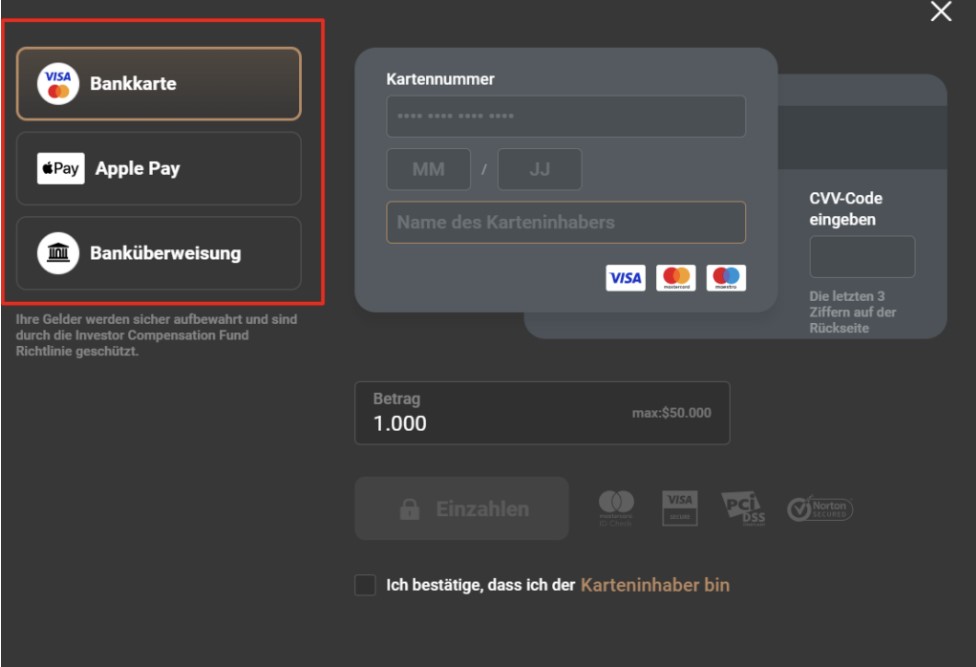

Einzahlungen – Die Optionen vorgestellt

Um mit Aktien und anderen Handelsinstrumenten handeln zu können, müssen die Anleger nach der Eröffnung des Handelskontos oder auch Depots in den meisten Fällen eine Einzahlung auf das jeweilige Konto vornehmen.

Hierbei stehen dem Trader je nach Broker unterschiedliche Möglichkeiten zur Verfügung, weswegen sich die Investoren in jedem Fall einen genauen Überblick darüber verschaffen sollten. Oftmals unterscheiden sich auch die Mindestbeträge, die eingezahlt werden müssen. In vielen Fällen werden für die Auszahlungen bei den Brokern auch anfallende Gebühren erhoben.

Bei den meisten Online Brokern kann man heutzutage sehr einfach und ohne viel Aufwand Einzahlungen vornehmen. Bei vielen der anbietenden Broker stehen diverse Einzahlungsoptionen zur Auswahl bereit, sodass Einzahlungen simpel und auch flexibel durchgeführt werden können. Hierbei sind unter anderem folgenden Zahlungsmöglichkeiten sehr gängig und stehen häufig zur Auswahl:

- Kreditkarten

- Überweisungen

- Skrill

- Neteller

- PayPal

Im Normalfall kann man auch auf der Webseite des Brokers die jeweiligen Zahlungsdetails und Bedingungen nachlesen.

Auszahlungen – Schnell und mühelos

Auch die Auszahlungen kann man bei den meisten Brokern schnell beantragen. Den jeweiligen Geldbetrag erhalten die Anleger dann innerhalb einer festgelegten Frist auf dem vom Trader angegebenen Referenzkonto. Häufig stehen auch wie bei den Einzahlungen unterschiedliche Möglichkeiten für das Auszahlen zur Verfügung, wie Kreditkarten, Skrill etc. Auch die Auszahlung kann demnach in der Regel als sehr komfortabel und simpel beschrieben werden.

Im Vergleich zu den meisten Einzahlungen sind die Auszahlungen bei den meisten Brokern mit anfallenden Gebühren verbunden. Hierbei kann es sich um pauschale Kosten handeln, die je Auszahlung abgerechnet werden, oder um prozentuale Gebühren, welche anhand der jeweiligen Auszahlungssumme verrechnet werden.

Viele Broker bieten den Anlegern aber die Möglichkeit, pro Kalendermonat oder auch Quartal kostenfreie Auszahlungen durchzuführen und verlangen nur für alle anderen Auszahlungen Gebühren.

Wer mit Wertpapieren handeln möchte, sollte in jedem Fall potenzielle Gebühren für die Auszahlungen einkalkulieren und diese bei seinen Planungen berücksichtigen. Diese Kosten sind in der Regel recht gering, können sich aber bei einer Vielzahl an Auszahlungen summieren.

Welche Gebühren gibt es bei Schweizer Trading Brokern?

Die Gebühren für die Nutzung der unterschiedlichen Trading Broker können variieren und sich unter den anbietenden Unternehmen stark unterscheiden. So verlangen einige Broker mehr und höhere Gebühren als andere, weswegen für Anleger besonders bei der Auswahl wichtig ist zu beachten, welche Gebühren der Online Broker erhebt und wie hoch diese ausfallen können. Es gibt in nur ganz wenigen Ausnahmefällen wirkliche kostenlose Online-Depots oder sogenannte Free-Trade-Aktionen.

Beim Handel mit Online Brokern können im Regelfall folgende Gebühren und Kosten anfallen:

Monatliche Gebühren

Bei vielen kostenpflichtigen Online-Brokern können monatliche Gebühren anfallen, welche allerdings unterhalb der 10-CHF-Grenze liegen.

Inaktivitätsgebühren

Der Broker rechnet in den meisten Fällen seinen Anlegern eine Inaktivitätsgebühr an, sobald das Konto des Traders für eine längere Zeit nicht verwendet wird.

Provisionen für Orderausführungen

Diese Transaktionskosten, welche dem Anleger angerechnet werden, fallen generell bei allen Transaktionen an. Hierbei wird von der Order ein prozentualer Betrag als Provision erhoben.

Generelles Platzieren von Ordern

Anleger, die mit geringen Geldbeträgen handeln wollen, sollten einen Broker aufsuchen, der geringe Ordergebühren erhebt. Sollten die Ordergebühren zu hoch ausfallen, können kleine Gewinne gerade einmal die anstehenden Kosten abdecken. Aufgrund dessen ist es wichtig, sich zuvor einen Überblick zu verschaffen.

Wichtigkeit der Handelsplattform

Um mit Aktien und Co. erfolgreich und mobil handeln zu können, benötigt man auch eine passende und funktionale Handelsplattform. Diese Plattform stellt einen wichtigen Baustein dar, um den Handel überhaupt online ausführen zu können.

Hierbei bieten viele Trading Broker neben den bekanntesten Plattformen wie MetaTrader 4 bzw. MetaTrader 5, Ninjatrader, Agenatrader und Guidants auch hauseigene Handelsplattformen an, welche ebenfalls bei vielen Tradern gut ankommen und gerne genutzt werden. Die Handelsplattform übernimmt viele wichtige Aufgaben und Funktionen, darunter z. B.:

- Übermittlung der Order

- Handelssignale

- Tools für die Analyse

- Charting-Tools

- Test- und Entwicklungsumgebung für die Handelssysteme

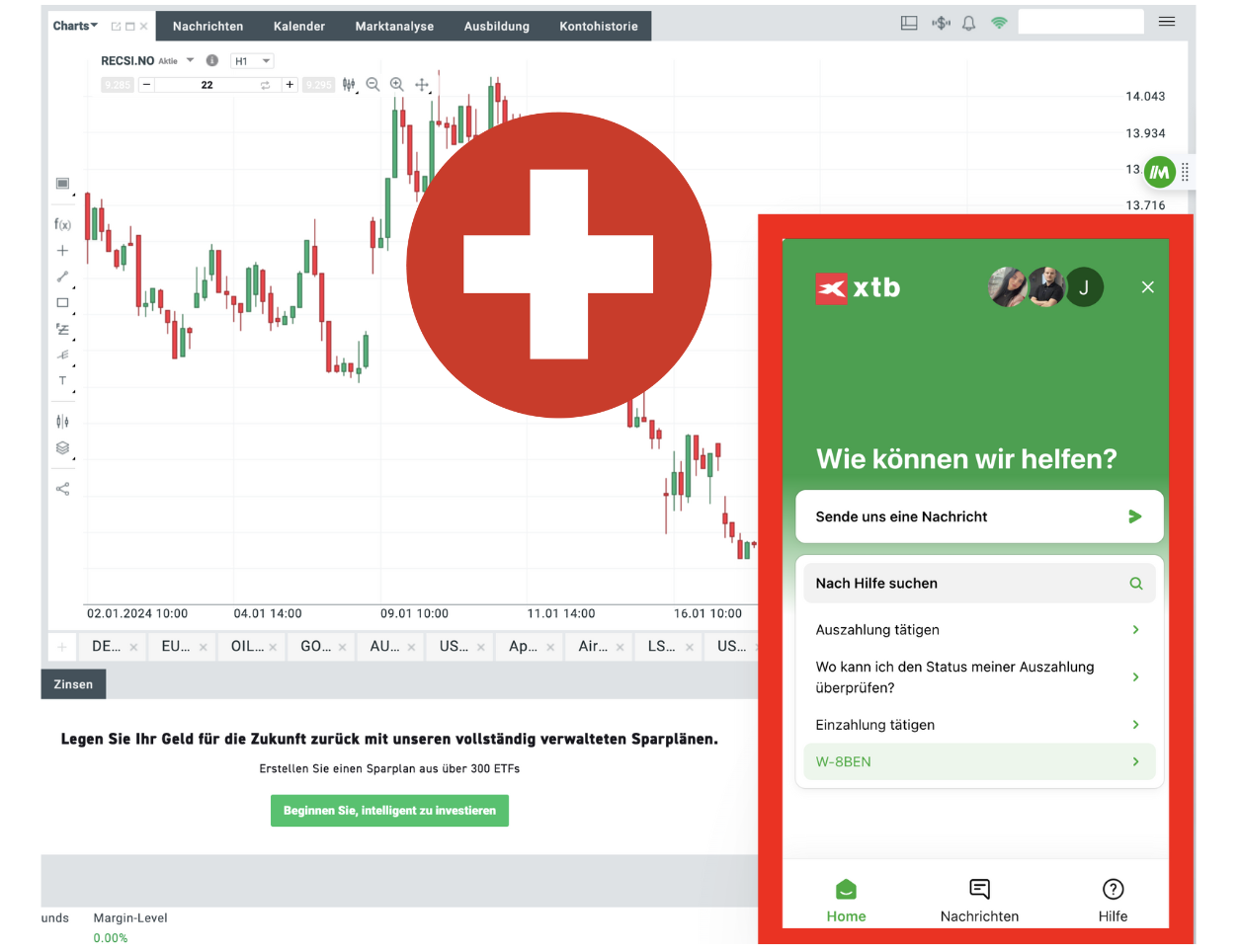

Welchen Kundensupport gibt es in der Schweiz?

Wer mit Finanzinstrumenten handeln möchte, benötigt vor allem als Anfänger hin und wieder Hilfe von anderen. Diese Hilfe lässt sich am besten in Form von den Support-Teams der Online Broker gewährleisten, weswegen der Kundendienst beim Trading eine große Rolle spielt.

Bei den meisten Brokern gibt es die Möglichkeit, Hilfe per Support-Chat in Anspruch nehmen zu können, weniger jedoch sind telefonische Supportanfragen möglich. Bei den meisten Brokern kann man den Support-Chat 24 Stunden lang erreichen, sollte ein telefonischer Support vorhanden sein, so ist dieser in den meisten Fällen nur werktags erreichbar.

Wichtig zu erwähnen ist, dass die meisten Online Broker innerhalb der EU auch deutschsprachig erreichbar sind, weswegen auch Anleger aus der Schweiz problemlos mit dem Kundensupport interagieren können.

Welche Steuern fallen an bei dem Handel mit Trading Brokern in der Schweiz?

Grundsätzlich sind auch die in der Schweiz erzielten Gewinne aus dem Trading steuerpflichtig, was auch für Schweizer Trader gilt, die ihr Konto bei einem Online Broker eröffnet haben. Jedoch ist das ganze von Fall zu Fall unterschiedlich.

So sind beispielsweise alle Kapitalgewinne aus dem privaten Handel mit Wertpapieren sind in der Schweiz steuerfrei. Dies gilt allerdings nur, solange der Anleger als Privatperson handelt. Sobald man jedoch als gewerbsmässiger Händler eingestuft wird, sieht die Sache anders aus. Denn in solchen Fällen müssen Kapitalgewinne versteuert werden und das nicht zu knapp.

Auf Dividenden wird eine Verrechnungssteuer von 35% erhoben, die jedoch zurückgefordert werden kann. Man kann sich beim Steuerberater seines Vertrauens erkundigen, nach welchen Kriterien unterschieden wird, ob man als Privatperson handelt oder als gewerblicher Händler eingestuft wird.

Insbesondere die Häufigkeit der Trades, aber auch das Volumen und die Haltedauer werden dabei berücksichtigt und fließen in die Rechnung ein. Daher empfehlen viele Trader, dafür zu sorgen, dass das Ganze im privaten Rahmen stattfindet, um weiterhin steuerfrei in der Schweiz handeln zu können.

Fazit – Die Auswahl an guten Schweizer Brokern ist groß

Die Online Broker stellen eine interessante und durchaus konkurrenzfähige Alternative zu herkömmlichen Brokern und Banken dar. Gerade Neueinsteiger, die zuvor wenig mit der Thematik zu tun hatten, entscheiden sich immer öfter für die Online Broker, was vor allem an den geringeren Gebühren und der besseren Mobilität liegt.

Damit angehende Anleger das richtige und möglichst günstige Depot bei einem Online Broker eröffnen können, ist es sehr wichtig, sich vor der Wahl ausgiebig mit den Konditionen etc. des Anbieters zu beschäftigen. Des Weiteren sind zum Beispiel auch die handelbaren Werte, die angebotene Trading-Plattform und die Weiterbildungsmöglichkeiten sehr wichtig.

Für Trader aus der Schweiz besteht ein großes Angebot an verfügbaren Online Brokern. Dies sind zum einen Broker, die europaweit vertreten sind, aber nicht ihren Sitz dort haben und zum anderen landesinterne Online Broker aus der Schweiz. Die Schweizer Anleger sind auch bei den Online Brokern rechtlich geschützt und mit einer gesetzlichen Einlagensicherung ausgestattet.

Dennoch ist wichtig zu erwähnen, dass es sich hier um Aktien und andere Handelsinstrumente, also Spekulationen, handelt. Der Handel sollte zuvor geübt sein und man sollte Risiken abschätzen können. Hierfür eignen sich die sogenannten Demokonten. Mit Hilfe dieser Simulationskonten können Trader den echten Handel mit Aktien und Co. üben, ohne echtes Geld investieren zu müssen.

FAQ – Meistgestellte Fragen zu den besten Schweizer Brokern

Was passiert, wenn ein Online-Broker pleite geht?

Für die Schweizer Anleger gilt wie auch bei deutschen Tradern, dass sie durch eine gesetzliche Einlagensicherung geschützt sind, welche sich laut dem Schweizer Gesetzgeber um 100.000 CHF handelt.

Welche Online Broker gibt es in der Schweiz?

In der Schweiz gibt es auch Online-Broker, die europaweit vertreten sind. Es gibt in der Schweiz also die gleichen Online-Broker wie z. B. in Deutschland oder Österreich. Innerhalb der Schweiz existieren darüber hinaus noch landesinterne Online-Broker.

Was ist der beste Online-Broker in der Schweiz?

Es ist nicht pauschal zu beantworten, welcher Online Broker der beste ist, denn das hängt von den jeweiligen und persönlichen Anlagezielen und Strategien ab. Besonders gute Online-Broker sind beispielsweise eToro, XTB oder Capital.com.

Welcher Online-Broker ist der beste für Anfänger aus der Schweiz?

Für Anfänger eignen sich vor allem Online Broker wie Capital.com und auch XTB. Diese Broker haben eine große Auswahl an Handelsinstrumenten und bieten einsteigerfreundliche Handelsplattformen. Auch der Service erweist sich bei diesen Brokern als hilfsbereit, womit Anfänger bei jeglichen Fragen Unterstützung erhalten.