Besonders Anfänger werden immer wieder mit dem Finanzprodukt «ETF» konfrontiert. Denn genau für diese Zielgruppe sollen ETFs das ideale Finanzprodukt sein, mit dem man nicht viel falsch machen kann. Doch ist dem wirklich so und worauf sollte man dennoch achten?

Folgend schauen wir uns an, was ein ETF überhaupt ist, ob sie denn in der Schweiz legal sind und worauf Anfänger bei ETFs achten sollten. Zudem stellen wir Ihnen die Testsieger der besten ETF-Broker für Schweizer Trader vor.

Die wichtigsten Fakten im Überblick

- ETFs sind Exchange Traded Funds, eine Art Fonds, die an Allgemeinbörsen gehandelt werden.

- Sie bilden die Wertentwicklung vieler Assets ab und gelten als einfach zu handhabende, diversifizierte Finanzprodukte.

- ETFs können physisch oder synthetisch nachgebildet werden und unterscheiden sich in der Ausschüttung von Dividenden.

- Anfänger sollten vor allem auf die Auswahl geeigneter ETFs achten, die zu ihren Anlagezielen passen.

- Empfehlenswerte ETFs umfassen nachhaltige ETFs, Sektoren-ETFs und ETFs, die langfristige Trends widerspiegeln.

Was ist die Definition eines ETFs?

Der Begriff ETF ist eigentlich eine Abkürzung für „Exchange Traded Fund”. Dabei handelt es sich also um eine Art Fonds, welcher direkt an der Börse gehandelt werden kann. Hierbei muss man nicht auf spezielle Börsen zurückgreifen, denn diese gibt es auch nicht. ETFs werden an Allgemeinbörsen gehandelt und mittlerweile auch von den meisten gängigen Brokern angeboten.

Ein ETF fasst die Wertentwicklung vieler verschiedener Assets in einer Anlage zusammen. Dementsprechend kauft sich ein ETF im Prinzip auch gleich wie eine Aktie. Was ein ETF nun abbildet, kann ganz unterschiedlich sein.

Manche ETFs versuchen, einen Börsenindex nachzubilden, während andere wiederum ganze Branchen, Länder oder Anlagekategorien nachbilden. Die Eigenschaft des Nachbildens macht ETFs besonders, weshalb sie auch manchmal als Indexfonds bezeichnet werden, da sie Indizes in der Regel 1:1 abbilden.

Zusammengefasst ergibt sich somit ein von Natur aus diversifiziertes Finanzprodukt, welches sich wie eine einfache Aktie handeln lässt.

Wie funktioniert ein ETF?

Die Funktionsweise von ETFs ist recht simpel. Dieses Asset versucht stets, einen Index passiv nachzubilden und sich einfach wie eine Aktie an der Börse handeln zu lassen. Passiv ist hierbei ein Schlüsselwort bei ETFs, da es sich zwar um einen Fonds handelt, dieser aber nicht aktiv gemanagt wird.

Beim Nachbilden wird stets versucht, den Index so gut wie möglich zu kopieren und auf ähnliche Renditen wie der Index zu kommen. Wenn beispielsweise der MSCI World Index um 5 % steigt, so steigt idealerweise auch der MSCI World ETF um 5 %.

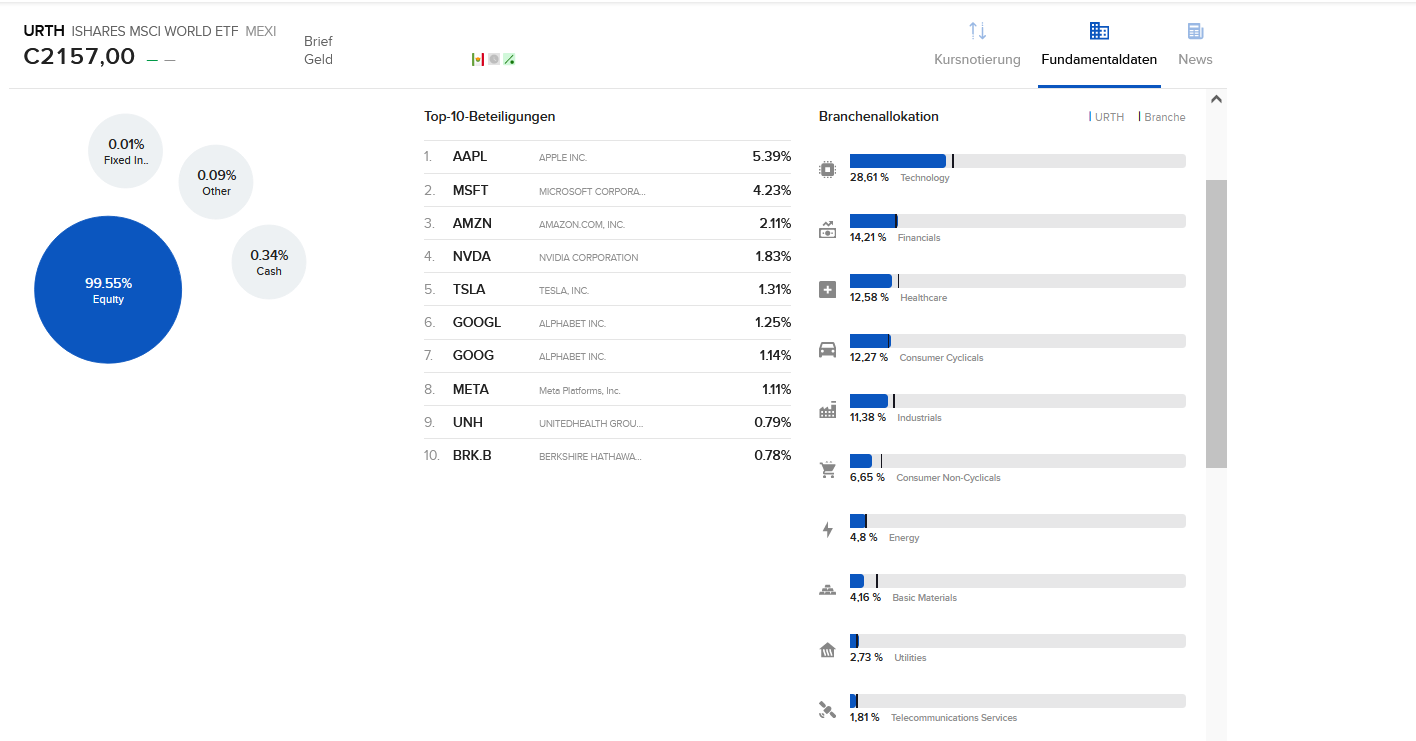

Die Herausgeber von ETFs sind oft grosse Investmentfirmen, wie beispielsweise Blackrock (iShares). Wenn man beispielsweise einen ETF sucht, findet man auf der Website des Herausgebers oft eine Vielzahl an Informationen zum ETF. Dort hat man Einsicht in die einzelnen Aktien, die gefasst werden, die geografische und demografische Ausrichtung des ETFs sowie weitere wichtige Kennzahlen.

Wichtig anzumerken ist auch, dass es verschiedene ETF-Typen gibt. Neben Branchen ETFs wie beispielsweise ÖL-ETFs, Gold-ETFs oder Green-Energy-ETFs gibt es auch eine Grundunterteilung in nicht-ausschüttende und ausschüttende (thesaurierende) ETFs. Die ausschüttenden ETFs schütten eine Dividende an die Anleger aus. Dazu aber später mehr.

ETF Empfehlungen

Ein ETF Vergleich kann natürlich dazu dienen, dass der beste ETF herausgefiltert werden kann. Dabei ist manchen Anlegern besonders wichtig, dass sie auf Nachhaltigkeit achten und dementsprechend einen umweltfreundlichen ETF wählen, andere wollen in ganze Länder investieren, wo künftiges wirtschaftliches Wachstum erwartet wird.

Es ist wichtig zu verstehen, welche Arten von ETFs es gibt, bevor Sie nach einem Index suchen, den Sie kaufen möchten. Auch die Art und Weise, wie und ob Anleger an der Dividende partizipieren, variiert von ETF zu ETF.

Welche Arten von ETFs gibt es?

Zu der ersten Kategorie zählen physische ETFs, bei denen der ETF ein Wertpapier in einem Index kauft. Eine weitere Kategorie sind synthetische ETFs. In diesem Fall werden Aktien nicht einzeln gekauft, sondern mithilfe von Derivaten Tauschgeschäfte gemacht, um einen Index so gut wie möglich nachzubilden.

Zuletzt kann man noch thesaurierende ETFs und nicht-thesaurierende ETFs unterscheiden. Erstere reinvestieren die Erträge aus Dividenden, um die Position kontinuierlich zu vergrössern.

- Physische ETFs: Der ETF wird aus einzelnen Wertpapieren gebildet, welche gekauft werde

- Synthetische ETFs: Es werden keine einzelnen Aktien gekauft

- Thesaurierende ETFs: Dividenden werden ausgeschüttet

Wie viele ETFs sollten im Portfolio sein?

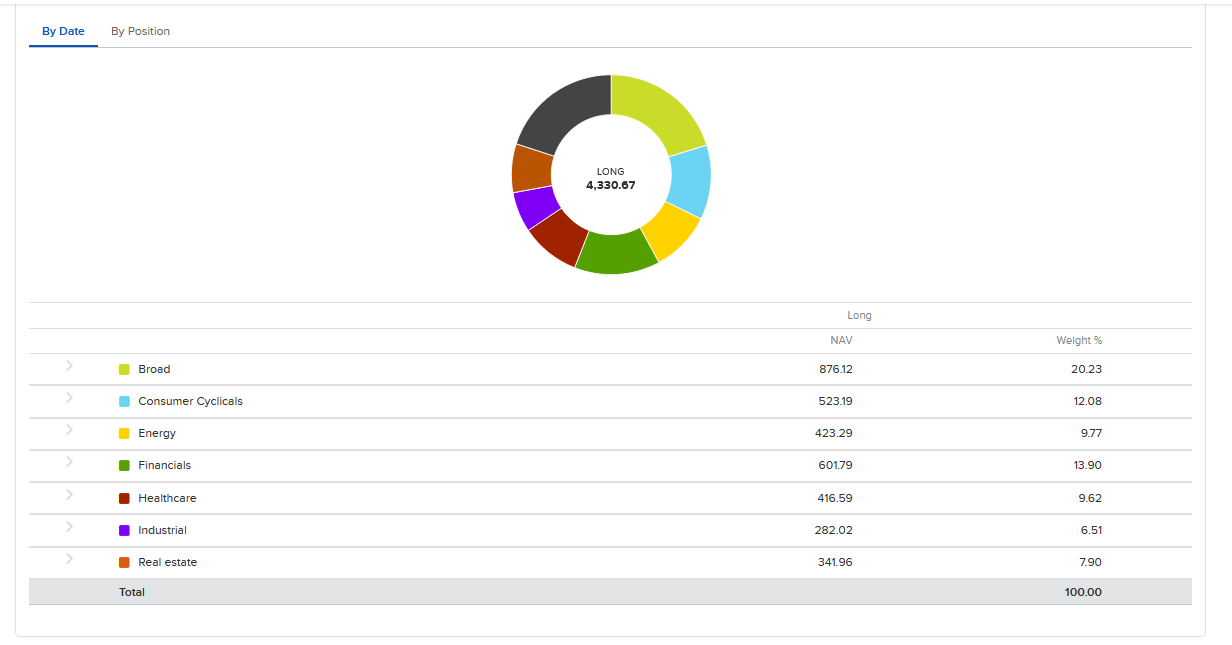

Wie viele ETFs man im Portfolio haben soll, lässt sich nicht pauschalisieren und kommt natürlich auch auf das Investitionsziel des Anlegers an. Jedoch muss man sagen, dass ETFs von Haus aus schon sehr diversifiziert sind und in den meisten Fällen fürs langfristige Anlegen geeignet sind.

Zudem ist das Vermögen von Anlegern besser geschützt als bei den meisten klassischen Fonds. Das liegt daran, dass das Anlagekapital vom Handelsvermögen des Herausgebers getrennt ist. Geht dieser Herausgeber dann beispielsweise in die Insolvenz, wird das Vermögen der ETFs nicht in die Insolvenzmasse genommen.

Darüber hinaus werden ETFs passiv gemanagt, was Vor- und Nachteile mit sich bringt. Zum einen fliessen menschliche Fehler nicht mehr in die Wertentwicklung mit ein, zum anderen kann beispielsweise in Krisenzeiten nur eher langsam reagiert werden.

Dennoch kann es durchaus Sinn ergeben, mehrere ETFs ins Portfolio aufzunehmen, um sich auch gegen Krisenzeiten zu wappnen. So kann man beispielsweise verschiedenste Sektoren-ETFs kombinieren, um einen Ausgleich zu schaffen (Beispiel: Grüne-Energie-ETFs mit Öl-ETFs).

Welche ETFs eignen sich besonders für Anfänger?

ETFs sind generell von ihrer Funktionsweise her sehr gut für Anfänger geeignet. Jedoch gibt es auch hier komplexe und weniger komplexe ETFs. Prinzipiell ist es am einfachsten, wenn man in physische oder synthetische ETFs investiert, was einfach daran liegt, dass es weniger thesaurierende ETFs gibt. Ansonsten investiert es sich in alle ETFs mehr oder weniger gleich.

Eine Empfehlung, die wir aussprechen können, geht an die ETFs von iShares. Das liegt daran, dass die ETFs auf ihre Daten sehr detailliert niedergeschrieben werden und man auf der Website viele Informationen zu jedem ETF findet.

Welche ETFs sind empfehlenswert?

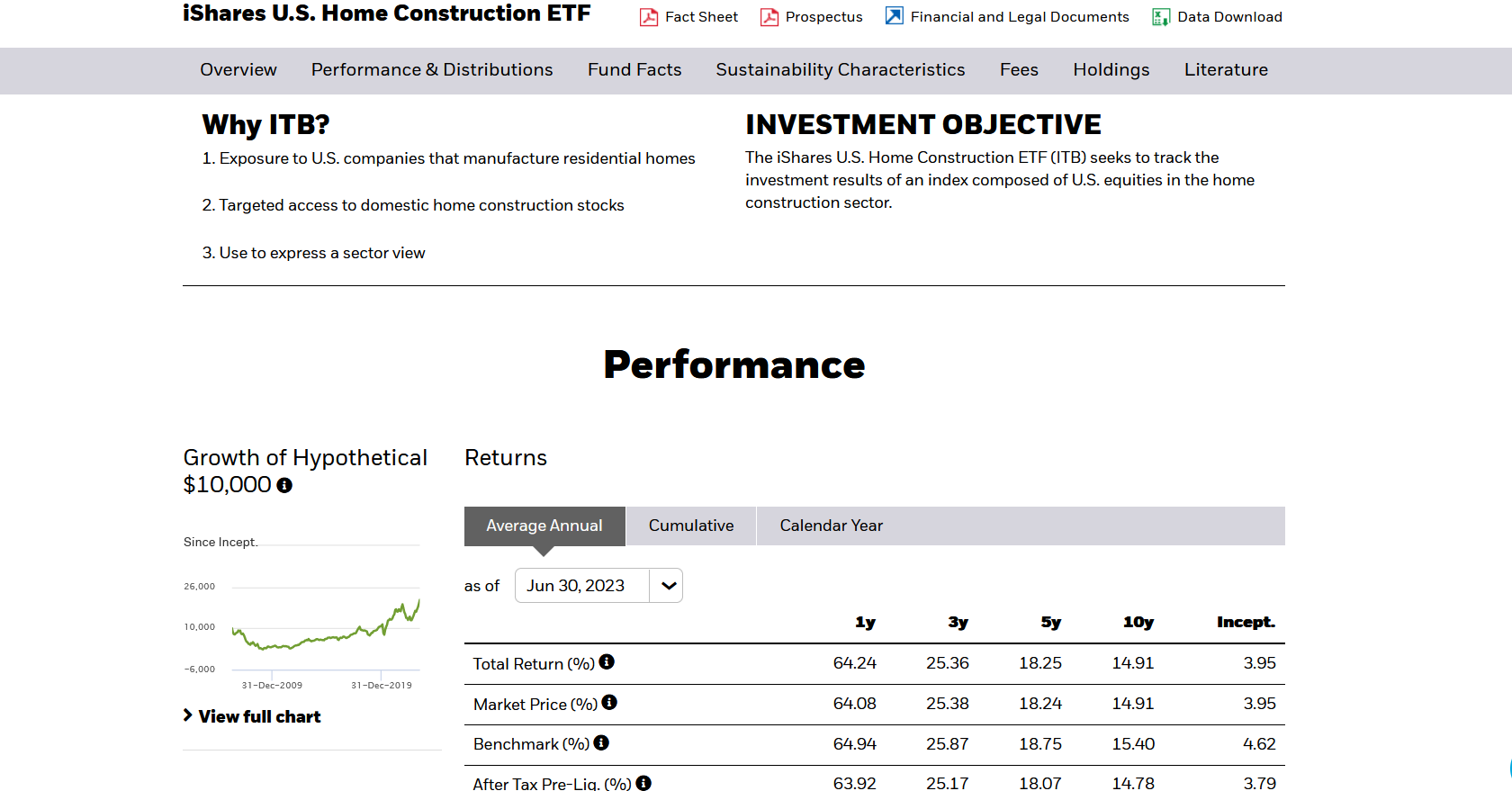

Da ETFs eher im langfristigen Charakter gehandelt werden, sind ETFs zu empfehlen, bei denen auch langfristige Trends erkennbar sind. ETFs solcher Klassen könnten beispielsweise sein:

- Green-Energy-ETFs

- AI-ETFs

- Kaffee-ETFs

- Süsswasser-ETFs

- ETFs, welche in Entwicklungsländer investieren

- Halbleiter-ETFs

- Robotik-ETFs

- usw.

All diese Arten von ETFs haben gute Chancen, über die Jahre einiges an Wertentwicklung mitzunehmen, wobei dies nur Prognosen von Experten sind und nicht als absolut betrachtet werden sollen. Zudem empfiehlt es sich, sich mit den Einzelaktien der ETFs auseinanderzusetzen und die Performance in verschiedenen Wirtschaftszeiten der ETFs miteinander zu vergleichen.

Was sind die bekanntesten ETFs? – Übersicht

Welche ETFs sind jetzt die bekanntesten und die beliebtesten? So einfach lässt sich diese Frage gar nicht beantworten. Prinzipiell kann man aber sagen, welche Art von ETFs gerade hoch im Kurs ist (sprich, gerne gehandelt wird) und über welche Einzel-ETFs öfters gesprochen wird. Zudem werden manchmal auch ETFs nach ihrem verwalteten Vermögen bewertet. Hierbei stechen folgende heraus:

- MSCI World (umfasst rund 1.600 der grössten Aktien)

- MSCI All Countries World (aggregiert fast 3.000 Aktien aus Industrie- und Entwicklungsländern)

- Die FTSE Developed Index und FTSE All World (sind beide mit den vorherigen Indizes vergleichbar)

- Core S&P 500 (bildet den S&P 500 ab)

- iShares Physical Gold ETC (physischer Gold ETF, welcher den Gold-Kassakurs anstrebt)

- Core MSCI Europe UCITS ETF (bildet die Wertentwicklung von industriell starken Unternehmen aus Europa ab)

Neben diesen ETFs kann auch klar gesagt werden, dass Energie- und Nachhaltigkeits-ETFs gerade gerne gehandelt werden. Das liegt zum einen an der grossen Auswahl an aufstrebenden Unternehmen und schneller Innovation, aber auch ganz klar daran, dass sich dieser Bereich, wie zuvor erwähnt, als zukunftsträchtig herausgestellt hat. Deshalb gehen wir auf diesen Punkt extra ein.

Nachhaltige ETFs

Wie bereits erwähnt ist Nachhaltigkeit auch bei ETFs im Trend. Hierbei gibt es verschiedenste ETFs von unterschiedlichen Herausgebern. Auf jeden Fall ist die Auswahl recht gross, was auch an der ständig wachsenden Anzahl nachhaltiger Unternehmen liegt. Die beliebtesten ETFs sind hierbei:

- iShares Dow Jones Eurozone Sustainability Screened UCITS ETF

- UBS ETF (LU) Euro Stoxx 50 ESG UCITS ETF (EUR) A-dis

- Amundi Index MSCI Europe SRI PAB UCITS ETF

- Deka MSCI EMU Climate Change ESG UCITS ETF

Was sind Vor- und Nachteile von ETFs?

Vorteile

- Breite Streuung

- Indexbasierte Marktabbildung

- Transparenz

- Keine Unterperformance

- Bilden Rendite des Markts ab

- Keine menschlichen Fehler

Nachteile

- Nicht für kurzfristige Strategien geeignet

- Keine Aktionärsrechte bei synthetischen ETFs

- Keine garantierten Gewinne

Einer der Hauptvorteile von ETFs ist natürlich die Risikominderung, aber das ist nicht der einzige Vorteil von ETFs. Ein breit diversifiziertes Portfolio, das durch eine indexbasierte Marktabbildung garantiert werden kann, schafft ein hohes Mass an Sicherheit und Transparenz. Sie können jederzeit sehen, welche Fonds zum entsprechenden Index gehören und wie sich der entsprechende ETF zusammensetzt.

Letztendlich zielen ETFs darauf ab, die normale Rendite des Marktes zu erzielen, wenn der Index steigt. Ein weiterer Vorteil, der damit zusammenhängt, ist jener, dass ETFs eben passiv verwaltet werden und demnach eine andere Entwicklungsdynamik aufweisen als aktiv gemanagte Fonds. Dadurch entwickelt sich der Wert eines ETFs unabhängig von den Entscheidungen der Fondsmanager, was Vor- und Nachteile mit sich bringen kann.

Zudem schafft man es bei ETFs mit nur wenigen Trades, sehr viele Märkte abzubilden und somit eine Vielzahl an Unternehmen im Portfolio zu haben. Die Handhabung, welche gleich wie beim Trading mit Aktien ist, macht das Trading mit ETFs besonders einfach.

ETF Nachteile

Ganz ohne Nachteile ist aber der Handel mit ETFs auch nicht. Dennoch halten sich die generellen Nachteile in Grenzen und es kommt eher darauf an, ob sich das Finanzprodukt für einen eignet oder nicht. Ein bekannter Nachteil ist, dass ETFs den abgebildeten Index nicht übertreffen können. Somit kann mit höheren Gewinnen nicht gerechnet werden.

Deshalb sind ETFs auch nicht für schnelle Gewinne gedacht und die Wertentwicklung erfolgt demnach recht langsam. Sie dienen demnach meist nur dem langfristigen Vermögensaufbau.

Ein weiterer Nachteil kann sein, dass Anleger von synthetischen ETFs kein Stimmrecht in den einzelnen Unternehmen erhalten, was jedoch auch nur von den wenigsten Tradern genutzt wird. Dieses Stimmrecht behält sich der Herausgeber von ETFs ein.

Zudem ist auch ein ETF nie risikofrei. Durch die Diversifikation wird das Risiko zwar gestreut, aber nicht eliminiert. Demnach kann es durchaus passieren, dass man auch mit ETFs langfristig Verluste macht.

Wie funktioniert die Aufsicht und Regulierung von ETFs in der Schweiz?

Wie jedes Finanzprodukt werden auch ETFs und deren Herausgeber beaufsichtigt und reguliert, um die Sicherheit für Händler zu gewährleisten. Auf der Schweizer Börse übernimmt das Handelsreglement die Beaufsichtigung und Überprüfung auf Einhaltung aller Rechte und Pflichten der Börsenteilnehmer. Dabei beruft man sich auf das Bundesgesetz der Finanzmarktinfrastrukturen in der Schweiz, welches von der Finra auf Einhaltung kontrolliert wird.

Agiert man ausserhalb der Schweizer Börse, so sind die jeweiligen Börsen- und Finanzaufsichten für die Regulierung verantwortlich, da nicht jeder Herausgeber von der Finra überwacht wird. Allerdings kann gesagt werden, dass die Kontrollorgane aus beispielsweise den USA den Schweizern in nichts nachstehen und man bei den meisten Herausgebern auf die Sicherheit der Aufsicht vertrauen kann.

Welche Steuern in der Schweiz fallen bei ETFs an?

Beschäftigen wir uns nun mit der Situation hinsichtlich Steuern auf ETFs in der Schweiz. Viele Anleger fragen sich: Wie werden ETFs versteuert? In der Schweiz sind einige wichtige Komponenten zu beachten.

Prinzipiell fallen auch bei ETFs nur Steuern an, wenn ein Gewinn erzielt wurde. Dabei können folgende Steuern anfallen:

- Stempelsteuer

- Vermögenssteuer

- Einkommenssteuer

- Quellensteuer

- Verrechnungssteuer

Allerdings fallen in den seltensten Fällen alle Steuern an und es kommt immer auf den Einzelfall an. In den meisten Fällen kommt die Einkommenssteuer zur Trage, welche generell bei ETF-Erträgen greift. Darunter fallen auch Dividenden und Zinsen. Diese Gewinne werden also mit dem progressiven Steuersatz verrechnet.

Gewinne aus ETFs unterliegen zudem der allgemeinen Vermögenssteuer, welche ebenfalls progressiv verrechnet wird und sich je nach Gemeinde unterscheidet. Die Stempelsteuer kommt beim Kauf und Verkauf von ETFs auf Trader zu. Diese beträgt bei Schweizer Fonds 0,075 % und bei ausländischen Fonds 0,15 %.

Allerdings wird diese Steuer nur bei Banken und Brokern aus der Schweiz fällig. Die Vermögenssteuer beträgt satte 35 % auf Kapitalerträge, kann aber bei der Steuererklärung wieder gutgeschrieben werden und dient primär der Eindämmung von Steuerhinterziehung.

Was sind die 5 besten ETF Broker?

In unserem Test haben wir uns die besten Broker für den ETF-Handel in der Schweiz angeschaut. Dabei wurde besonders auf Punkte wie Sicherheit, Regulierung, Angebot, Konditionen, Benutzerfreundlichkeit, Support und App geachtet. In unserem Test konnten folgende Broker besonders überzeugen:

- eToro

- XTB

- Vantage Markets

- Degiro

- Swissquote

Fazit – sehr gutes Anlagevehikel für Anfänger

ETFs sind nicht ohne Grund eines der anfängerfreundlichsten Finanzprodukte. Man kann mit ihnen einfach wie in Aktien investieren und hat mit nur einem Trade viel Diversifikation im Portfolio. Natürlich sind auch ETFs nicht risikofrei, allerdings kann man das Risiko gut streuen und vor allem langfristig Vermögen aufbauen.

Wichtig ist hierbei die Auswahl eines geeigneten Brokers, wo in unserem Test besonders eToro, XTB und Vantage Markets überzeugen konnten.

FAQ – Meistgestellte Fragen zu ETFs für Schweizer Trader

Was passiert, wenn ein ETF geschlossen wird?

Ein ETF kann geschlossen werden, wenn er aus verschiedensten Gründen liquidiert wird. Das bedeutet, dass er keine neuen Anteile mehr ausgibt. Eine solche Liquidierung kann verschiedenste Gründe haben, beispielsweise wenn sich der Herausgeber auflöst. Die bestehenden Anleger haben die Wahl, ihre Anteile zu behalten oder zu verkaufen. Das passiert aber nur in Ausnahmefällen, wenn der Fonds in Probleme gerät, und kommt sehr selten vor.

Wie viel Rendite bekommt man auf ETFs?

Hierbei kommt immer wieder ein Prozentsatz von 10 % vor. Ein guter ETF kann bis zu 10 % oder mehr an Rendite bringen. Diese Zahl ist aber nicht fest, sondern hängt vom Anbieter und von der Marktentwicklung ab. Demnach lassen sich Renditeprognosen auch nicht pauschalisieren, zumal man natürlich auch Verluste machen kann.

Zahlen ETFs eine Dividende aus?

ETFs können eine Dividende auszahlen, wenn sie Aktien von Unternehmen enthalten, die auch eine Dividende zahlen. Die Höhe der Dividende wird dabei einmal im Jahr auf der Hauptversammlung festgelegt. Wenn ein ETF solche Aktien beinhaltet, so bekommt er die Dividende von den jeweiligen Unternehmen ausgezahlt. Nicht alle ETFs zahlen aber eine Dividende aus. Manche ETFs behalten die Dividende im Fonds und investieren sie wieder. Das nennt man thesaurierende ETFs. Andere ETFs geben die Dividende an die Anleger weiter, was dann einen ausschüttenden ETF beschreibt.

Wann thesauriert ein ETF?

Ein thesaurierender ETF schüttet seine Dividenden nicht an die Anleger aus, sondern reinvestiert die Erträge wieder in den ETF. Dies geschieht meistens einmal pro Jahr.

In welche ETFs sollte man investieren?

Besonders nachhaltige ETFs sind gerade im Trend. Jedoch lassen sich nur schwer generelle Empfehlungen aussprechen, da das Anlageprofil eines jeden Anlegers anders ist. Allerdings sind folgende ETFs gerade sehr beliebt:

MSCI World

Die MSCI All Countries World

FTSE Developed Index und FTSE All World

Welche ETFs eignen sich für die Altersvorsorge?

Fast alle ETFs eignen sich für die Altersvorsorge. Wenn man sich nicht manuell in den Prozess involvieren möchte, sind auch ETF-Sparpläne hierfür eine gute Option. ETF-Sparpläne sind zudem eine gute Möglichkeit für die Altersvorsorge, da man jeden Monat einen festen Betrag in einen ETF einzahlen kann und somit das ETF Portfolio über die Jahre, ohne selbst eingreifen zu müssen, wächst.